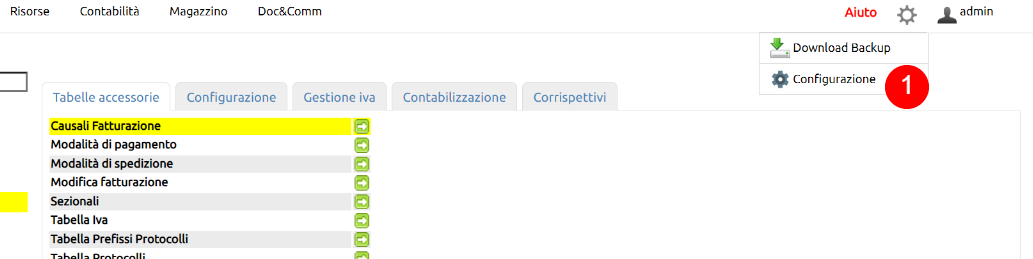

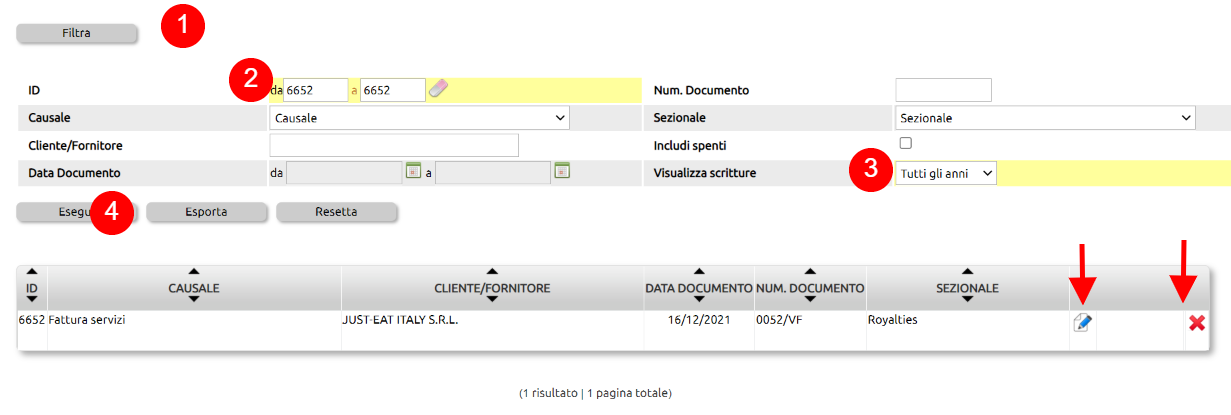

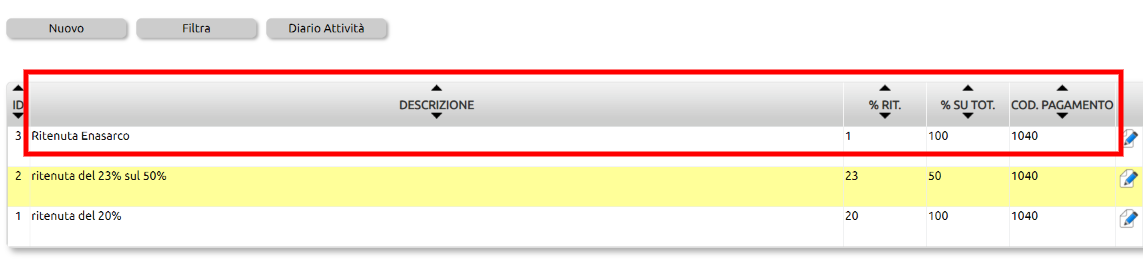

Recati nella tabella accessoria delle Causali di fatturazione in Configurazione (1).

Se devi verificare la configurazione di una causale cercala da Filtra (1), se devi crearla nuova usa il tasto Nuovo (2).

Uno Erp contiene già numerose causali, pertanto se ne devi creare una nuova, ti consigliamo di clonare una causale simile e poi agire in modifica per variare solo i comportamenti tipici della causale.

Le esigenze di configurazione possono essere svariate: se ritieni di aver bisogno di aiuto, immetti una richiesta di assistenza.

***Attenzione*** in questa pagina si parla di fatture cartacee o documenti assimilati come i proforma.

Se stai cercando come creare una fattura elettronica clicca qui.

Il modulo Fatturazione permette di generare la fattura o un documento preparatorio come un Proforma, di stamparla e di inviarla in pochi semplici passaggi direttamente al cliente tramite e-mail in formato Pdf.

La creazione di una nuova fattura avviene a seguito di un click sul pulsante ''Nuovo'' e prevede, come primo passaggio, la selezione del tipo di fattura da generare (per esempio una fattura di servizi) quindi l'inserimento dei dati del documento e infine le informazioni relative ai prodotti e/o ai servizi da fatturare.

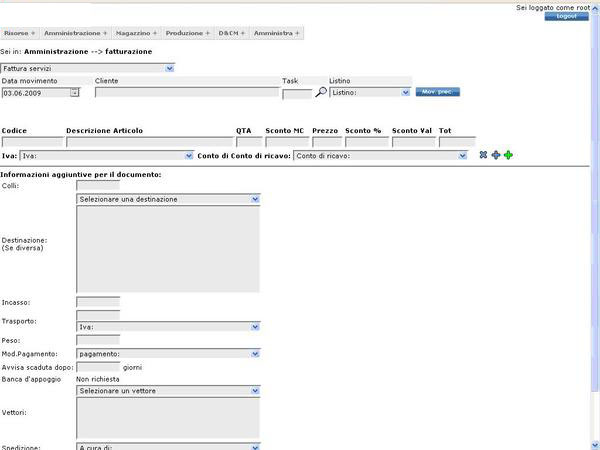

Nel creare una nuova fattura, dopo aver selezionato la causale attraverso l'apposita tendina, si aprirà una finestra contenente il seguente format:

1. campo dedicato alla selezione del modello contabile di fattura (ancora una volta si tratta di modelli inseriti in precedenza attraverso la funzione Amministra);

2. campi relativi alla data del movimento, al cliente cui è destinata la fattura e all'eventuale task;

3. se è stato associato un listino al cliente, o se è stato selezionato dalla tendina apposita e l'articolo ha un prezzo relativo a quel listino, il prezzo dell'articolo verrà proposto in automatico;

4. è possibile anche creare un documento facendo una ricerca tra i documenti precedenti: infatti, se le causali sono state configurate correttamente, cliccando sul pulsante '' Mov. Prec.'' verranno visualizzati i documenti precedenti che possono essere correlati al documento in emissione: per esempio se bisogna emettere una fattura da bolla, saranno elencati tutti i DDT che devono ancora essere fatturati. È necessario precisare che la funzione opererà correttamente solo se i flussi di causali sono state configurate correttamente nelle Causali Magazzino.

5. in questa riga sono presenti tutti i campi relativi al prodotto/servizio oggetto della fattura: il codice dell'articolo, la descrizione, le quantità, l'eventuale sconto sulla merce applicato (Sconto MC), il prezzo unitario, lo sconto in percentuale, lo sconto in valore (sul prezzo unitario) e il totale. Se gli articoli e i servizi sono stati codificati in magazzino essi potranno essere aggiunti nelle righe della fattura con il metodo del livesearch, facendo una ricerca per codice o descrizione.

6. i campi successivi riguardano l'IVA applicata e il conto di ricavo connesso al movimento. Si tratta di dati che richiedono, a monte, una corretta codifica dell'articolo perché possano essere inseriti automaticamente in maniera corretta. Al termine di questa riga sono presenti dei pulsanti ciascuno con la seguente funzione: X cancella articolo;+ blu aggiungi articolo;+ verde aggiungi riga descrizione.

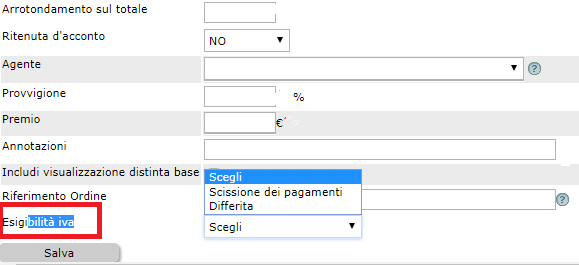

7. è una sezione dedicata all'inserimento di tutte le informazioni aggiuntive, attinenti, in particolare: il numero di colli caricati in fattura; laddove si trattasse di prodotti fisici è possibile inserire dati relativi alla destinazione della merce; spese di incasso (esenti di IVA) e di trasporto con la relativa l'IVA applicata; il peso della merce. Una parte importante riguarda le modalità di pagamento; a tal proposito bisogna specificare che, se precedentemente settato in Amministra la causale di pagamento attraverso bonifici bancari, il format può proporre anche la banca di destinazione. Il metodo di pagamento verrà memorizzato nella scheda del cliente per futuri utilizzi. Altri campi riguardano il vettore di spedizione e il soggetto che cura la consegna e, infine, l'agente al quale è legato l'ordine.

Il sistema effettua un controllo di validità sulle date per impedire di registrare una fattura antecedente all'ultima.

Al click sul pulsante '' Salva'' si aprirà una finestra con la quale verrà chiesta la conferma del salvataggio e rendendo, così, il documento definitivo e l'azione irreversibile.

A questo punto il documento viene salvato nel database; da qui sono possibili due azioni:

1. Visualizzarne l'anteprima.

2. Protocollare il documento.

Entrambe le opzioni vengono proposte al click sull'icona Stampa.

Confermando con OK, il documento verrà reso definitivo e protocollato; cliccando su Annulla il documento verrà proposto come documento non fiscale per semplice promemoria.

Una volta reso definitivo il documento, c'è la possibilità di inviarlo tramite e-mail cliccando sulla apposita icona con forma di bustina. La conferma dell'invio della mail è data all'utente dal sistema attraverso l'inserimento di un visto verde sull'icona nell'icona a bustina.

L'ultima opzione riguarda la contabilizzazione automatica tramite la tendina Contabilizza come, alla quale si accede attraverso il pulsante'' Contabilizza''. La contabilizzazione andrà a buon fine solo se nella fattura sono indicati tutti i conti relativi agli articoli.

La fattura può essere contabilizzata secondo i modelli contabili inseriti precedentemente attraverso la Configurazione. È questa una condizione imprescindibile: solo se i conti e i mastri sono stati configurati in maniera consona all'interno dell'area Configurazione > Amministrazione > Tabelle accessorie + Causali Contabili.

L'operazione selezionata richiede una conferma che renderà l'azione irreversibile.

Da qui verrà riproposta l'anteprima della scrittura contabile.

Sulla riga può essere presente un padi qullino rosso. Esso è rappresentativo di una condizione di debito del cliente nei confronti dell'azienda. Al click su di esso comparirà una scheda riepilogativa della condizione contabile dello stesso con la possibilità, quindi, di accedere al partitario.

Inoltre è disponibile la funzione di modifica del documento nonché la possibilità di eliminazione con la X: quest'ultima è disponibile solo fino a quando il documento non verrà contabilizzato.

Come per tutte le altre funzioni, anche all'interno di Fatturazione è presente l'opzione di Filtra.

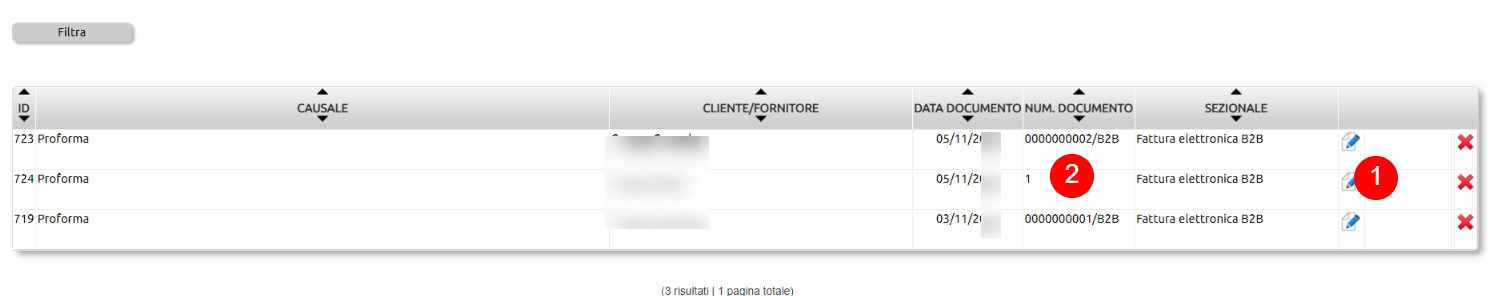

Dopo aver emesso un proforma se questo - a seguito dell'incasso delle somme - dovrà essere trasformato in fattura clicca sul tasto (1) [Trasforma]

Si apre quindi un fumetto dal quale sarà possibile:

- trasformare il proforma in un documento fiscale. Nella immagine di esempio è visibile la causale Fattura servizi ma agendo sulle Causali di Fatturazione sarà possibile aggiungere altri tipi di documento

- Chiudere il document: questa opzione è da esercitare se il proforma non essendo sato pagato non sarà oggetto di trasformazione in documento fiscale.

- agendo sul tasto Trasforma si conferma l'ozione scelta e Uno Erp genererà automaticamente il modulo pe ril nuovo documento

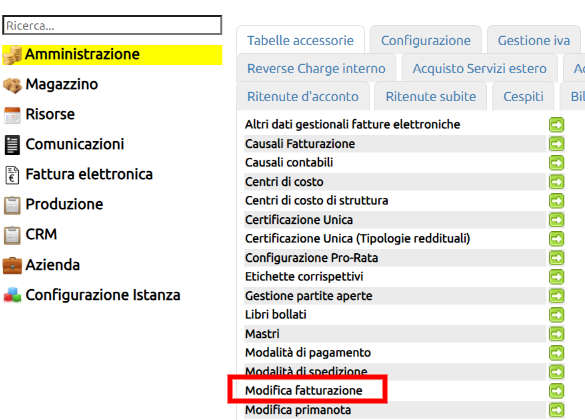

Le utenze che hanno i permessi come "Responsabile Fatturazione" hanno la possibilità di modificare li dati di cui sopra.

Per fare ciò, è necessario andare su Configurazione>Amministrazione >Tabelle accessorie >Modifica fatturazione

Cliccando sul tasto di modifica della scrittura (1), si potrà modificare il numero del documento (2).

L'operazione di modifica potrà essere eseguita anche sulla causale o sul sezionale.

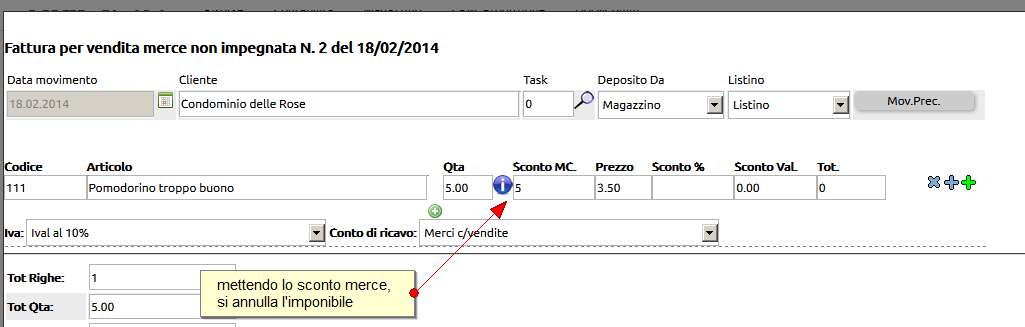

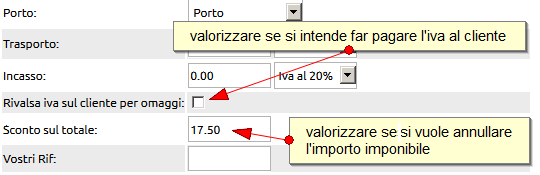

Il sistema consente di emettere fatture accompagnatorie di Omaggio con due metodi:

Metodo per NON esporre l'importo della merce omaggiata

Creare una fattura accompagnatoria e per ciascuna riga articoli, valorizzare il campo "sconto merce" con quantità merce uguale a quella consegnata.

L'imponibile verrà così riportato a zero.

Metodo per esporre il valore della merce omaggiata

Creare una fattura accompagnatoria e compilare le righe degli articoli in maniera usuale.

Per annullare l'imponibile, valorizzare il campo "Sconto sul totale".

La fattura verrà emessa con il "Totale fattura" visibile, ma con il netto a pagare pari a zero.

Nel caso in cui venga valorizzato il campo della Rivalsa Iva (ovvero si decida di far pagare l'iva al destinatario della merce omaggiata), l'importo a pagare sarà solo quello dell'Iva.

L'effetto della valorizzazione del campo rivalsa, è identico per entrambi i metodi su esposti.

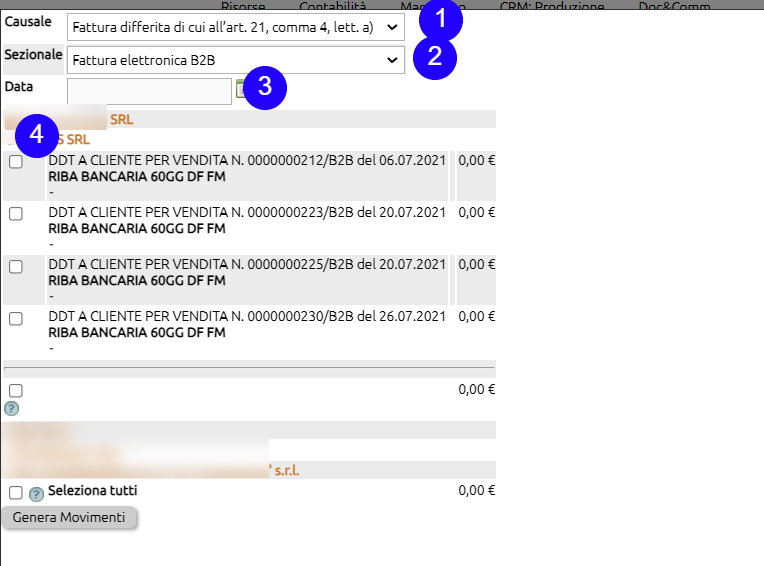

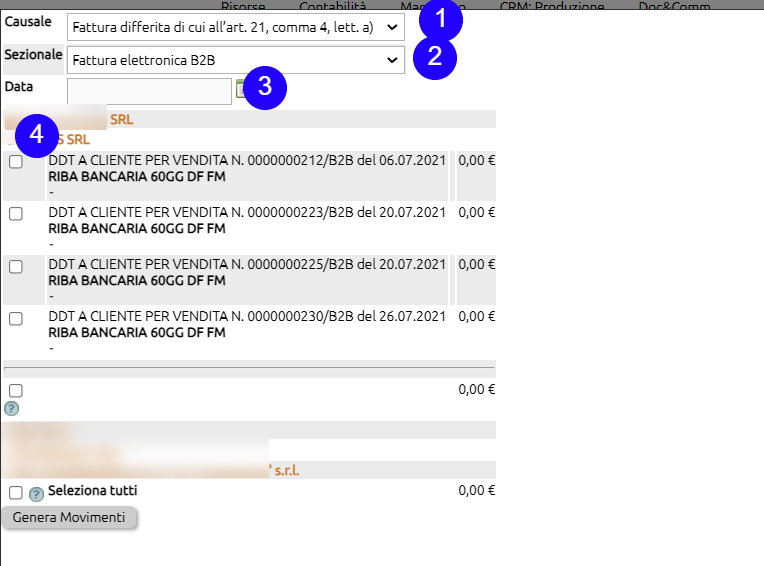

Per emettere una fattura differita partendo dai DDT emessi, seguire il seguente procedimento:

cliccare sul tasto [Differite]

- selezionare la causale di emissione fattura

- scegliere il sezionale (nel caso ce ne fossero diversi)

- indicare la data di emissione

- cliccare sul nome del cliente

Verranno elencati tutti i ddt legati a quel cliente.

Selezionare i ddt che si vogliono accorpare in fattura differita ed infine cliccare sul tasto [Genera Movimenti].

Verranno generate una o più fatture a seconda di come sono settati i seguenti parametri in

Configurazione> Magazzino > Configurazione

==> Raggruppa documenti per destinazione

se il campo è vistato verranno generate tante Fatture differite quante sono le destinazioni alternative presenti all'interno di ciascun DDT.

Se invece il campo è vuoto, verrà generata una unica Fattura differita, con la sola indicazione del Destinatario al suo indirizzo predefinito (verranno ignorate le destinazioni inserite nei DDT).

==> Raggruppa documenti per modalità di pagamento

Se il campo è vistato verranno generate tante Fatture differite quanti sono i metodi di pagamento presenti nei vari DDT.

Se invece il campo è vuoto, verrà generata una unica Fattura differita, senza indicazione del metodo di pagamento.

Il servizio di Fatturazione Elettronica è già integrato e totalmente gestito nel tuo Uno Erp.

Non devi preoccuparti di nulla!

Visualizzerai tutti le tue fatture elettroniche in un unico pannello, mantenendo una visione generale sia delle fatture che invii che di quelle che ricevi.

Ecco come funziona il servizio:

|

|

CREA: la fattura in formato elettronico come previsto dalla normativa |

|

|

INVIA la fattura elettronica con un click attraverso il pannello al sistema di Interscambio (Sdi) e visualizza gli stati e le ricevute di consegna. |

|

|

RICEVI le fatture passive leggibili in Pdf. Potrai altresì scaricare l'xml da inviare eventualmente al tuo commercialista.

|

|

CONSERVA la fattura elettronica e le relative ricevute per i 10 anni prescritti dalla normativa vigente.

|

|

|

|

SUPPORTO ED ASSISTENZA Specialisti al tuo servizio via Faq, ticket e telefono.

|

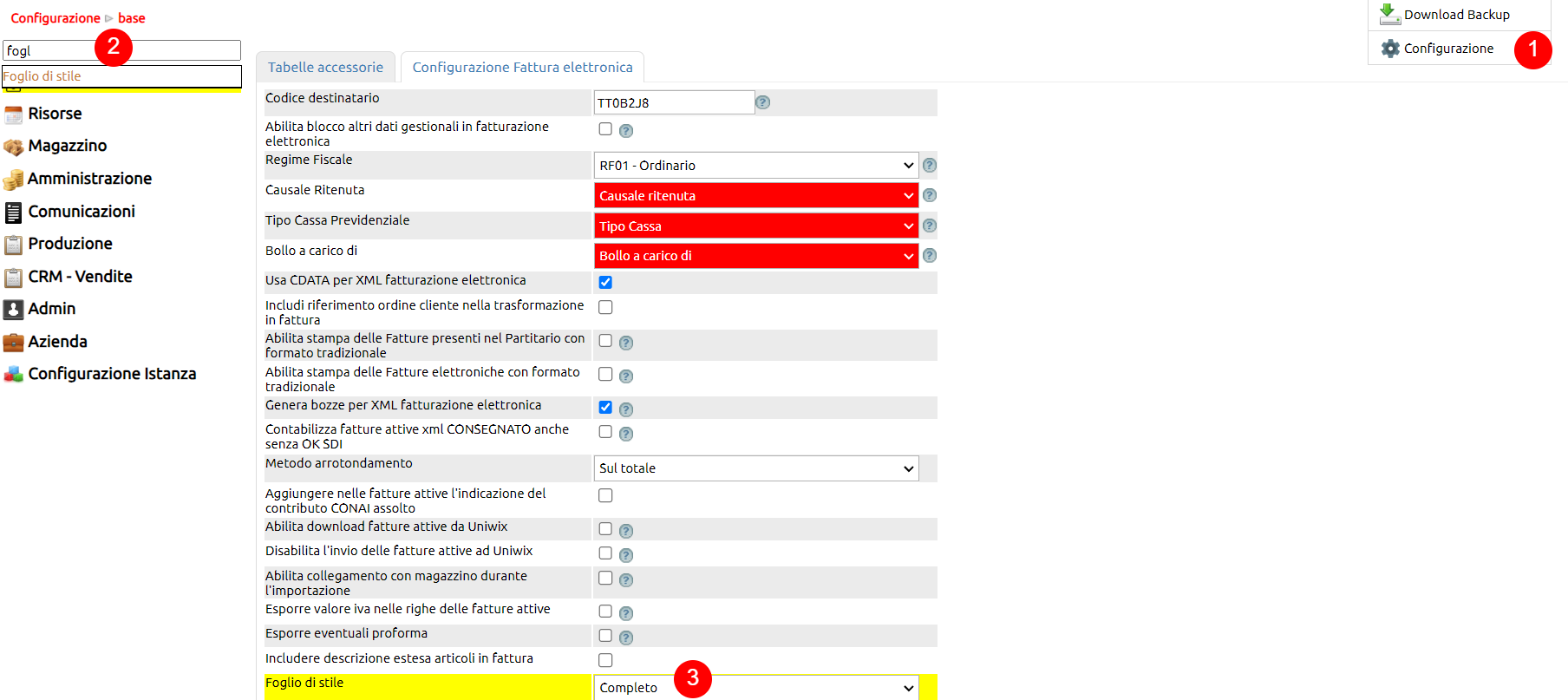

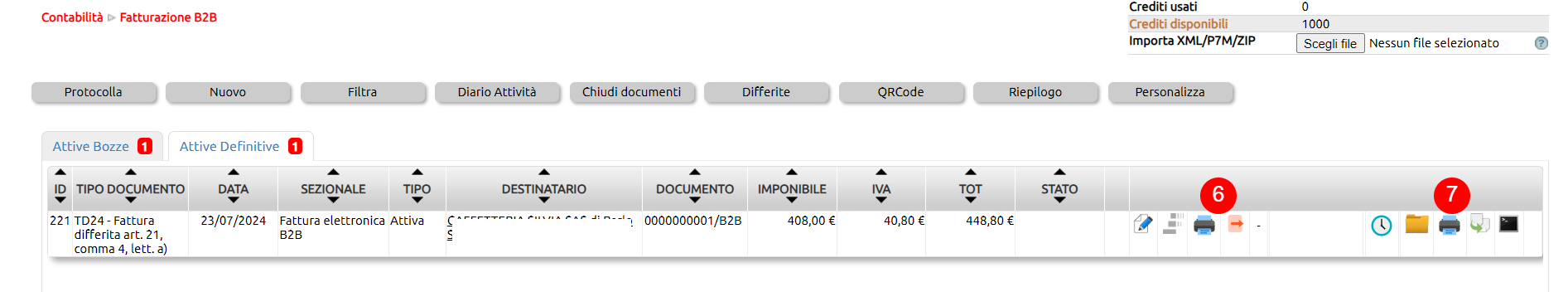

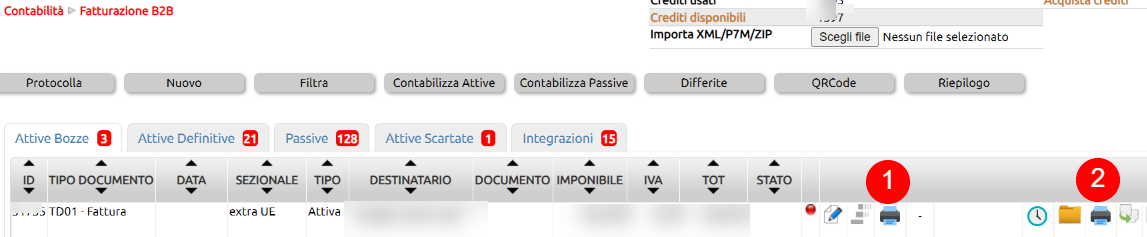

La stampa delle fatture elettroniche può essere fatta in due modi alternativi, entrambi abilitabili in configurazione:

- con Foglio di stile

- con Formato tradizionale

La scelta del Foglio di stile va fatta su Configurazione (1), ricercando il parametro Foglio di stile (2) e scegliendo per una delle opzioni disponibili (3): una volta selezionato il valore, non dimenticare di aggiornare.

Il Foglio di stile consente di personalizzare la Copia cortesia.

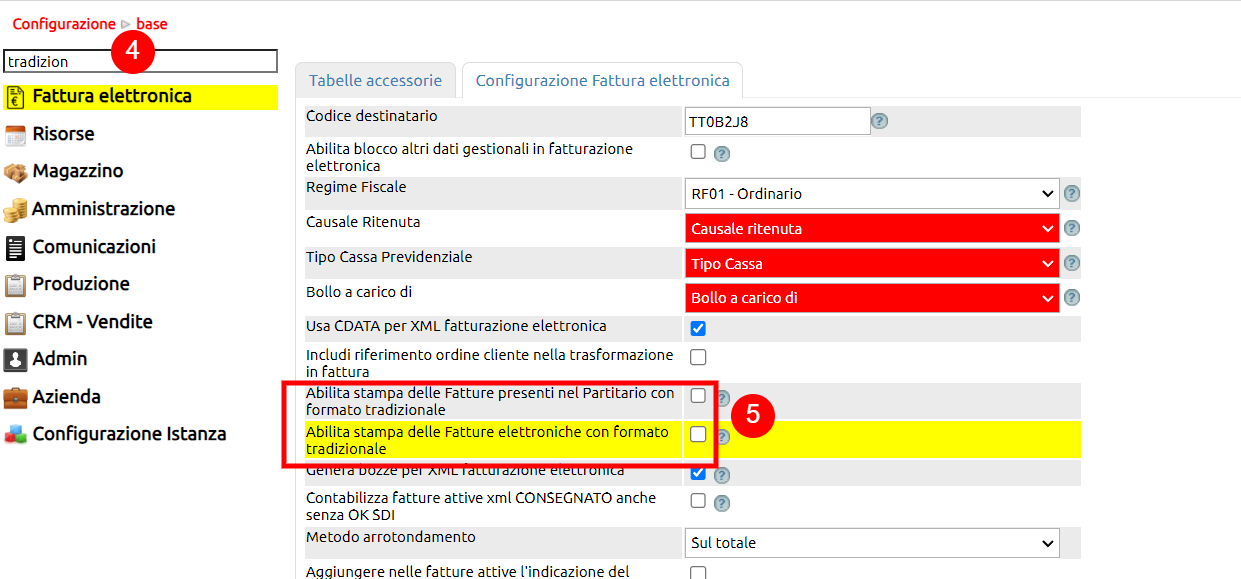

In alcuni casi, può essere utile avere a disposizione anche la possibilità di stampare le fatture con Formato tradizionale.

Questa possibilità deve essere abilitata in configurazione: ricercando la parola "tradizionale" (4) saranno evidenziati i campi di Abilitazione della stampa nel modulo Fatturazione B2B e nel Partitario (5).

Abilitato il campo, ad esempio nel modulo Fatturazione B2B, saranno disponibili due icone per la stampa: quella della Copia cortesia nel formato Foglio di stile (6) e quella tradizionale (7).

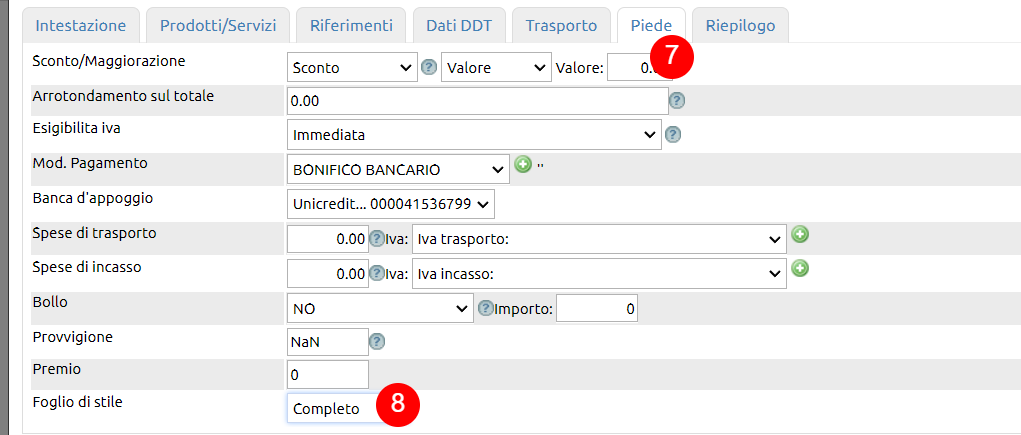

Una volta scelto il foglio di stile, qualora fosse necessario usare un Foglio di stile differente per un determinato documento, è possibile selezionare tale Foglio di stile direttamente nel Piede (7) della fattura (8).

Guarda tutti i video direttamente su You Tube |

| Come cambia la gestione delle fatture attive in Uno Erp - Guarda il video direttamente su You Tube |

| Gestione delle fatture attive: il processo in generale - Guarda il video direttamente su You Tube |

| (1/3) Fatture elettroniche ATTIVE: dalla creazione alla emissione - Guarda il video direttamente su You Tube |

| (2/3) Fatture elettroniche ATTIVE: dalla creazione alla emissione - Guarda il video direttamente su You Tube |

| (3/3) Fatture elettroniche ATTIVE: dalla creazione alla emissione - Guarda il video direttamente su You Tube |

| Configurare il campo Vettori - Guarda il video direttamente su You Tube |

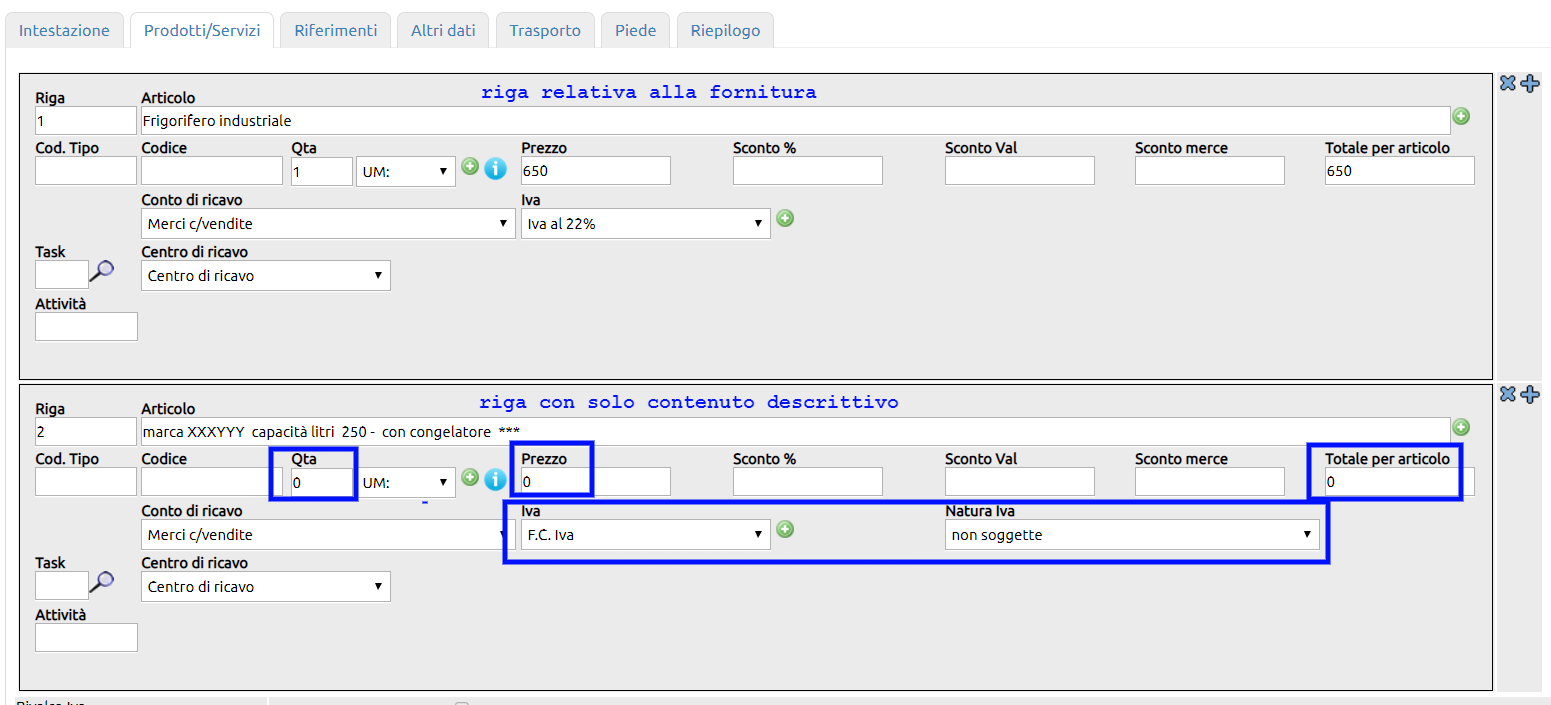

Se si vuole inserire una riga descrittiva, cliccare sul aggiungere normalmente una riga avendo cura di indicare nei campi quantità e importo il valore zero, ma nel campo Iva di indicare o una aliquota ordinaria (4,10,22%) oppure una iva esente con relativa causale di esenzione.

Ecco un esempio

Un altro metodo più sofisticato è quello di aggiungere delle righe di dettaglio. Per attivare le righe di dettaglio seguire questa procedura:

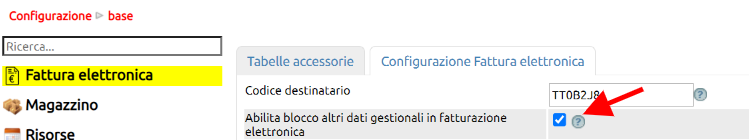

In Configurazione > Fattura elettronica, abilitare questo flag:

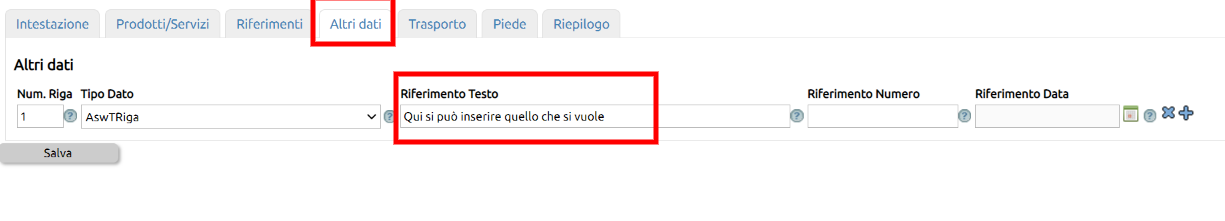

quindi nelle Tabelle Accessorie cliccare sulla voce "Altri dati gestionali fatture elettroniche" e con il tasto Nuovo creare un nuovo record valorizzando i due campi:

Tipo dato, immettere il valore AswTRiga mentre nel campo Riferimento testo immettere la voce Descrizione aggiuntiva.

Durante la compilazione della fattura, se vorrete aggiungere una descrizione aggiuntiva alla righe di Prodotti e Servizi, cliccate su Altri dati ed indicate il numero di riga da implementare ed inserite la descrizione aggiuntiva come mostrato nel riquadro in rosso qui sotto.

L'Xml della fattura verrà redatto con le descrizioni aggiuntive e così pure la copia di cortesia.

Per chi volesse stampare il PDF utilizzando i moduli "vecchio stile" (ovvero i moduli che si utilizzavano prima dell'avvento delle fatture elettroniche), è possibile abilitare questo ulteriore parametro:

Nel modulo delle fatture elettroniche - oltre alla icona di stampa della copipa di cortesia (1) - verrà così abilitata una seconda icona (2) che consente di produrre un documento su formato tradizionale.

E' sufficiente caricare l'allegato nella cartellina gialla della Fattura elettronica.

Alla fattura si possono allegare formati diversi: pdf, word, excel, jpeg ma non altri file .xml

Bisogna altresì considerare che la dimensione massima della fattura e dei suoi allegati non debba superare nel suo complesso i 5 MB per evitare lo scarto da parte dell'sdi per file non conforme.

Per emettere una fattura differita partendo dai DDT emessi, seguire il seguente procedimento:

cliccare sul tasto [Differite]

- selezionare la causale di emissione fattura

- scegliere il sezionale (nel caso ce ne fossero diversi)

- indicare la data di emissione

- cliccare sul nome del cliente

Verranno elencati tutti i ddt legati a quel cliente.

Selezionare i ddt che si vogliono accorpare in fattura differita ed infine cliccare sul tasto [Genera Movimenti].

Verranno generate una o più fatture a seconda di come sono settati i seguenti parametri in

Configurazione> Magazzino > Configurazione

==> Raggruppa documenti per destinazione

se il campo è vistato verranno generate tante Fatture differite quante sono le destinazioni alternative presenti all'interno di ciascun DDT.

Se invece il campo è vuoto, verrà generata una unica Fattura differita, con la sola indicazione del Destinatario al suo indirizzo predefinito (verranno ignorate le destinazioni inserite nei DDT).

==> Raggruppa documenti per modalità di pagamento

Se il campo è vistato verranno generate tante Fatture differite quanti sono i metodi di pagamento presenti nei vari DDT.

Se invece il campo è vuoto, verrà generata una unica Fattura differita, senza indicazione del metodo di pagamento.

L'azione è consentita agli utenti che siano stati preventivamente indicati come "Responsabile Movimenti di Fatturazione"; per vedere come settare i Responsabili si veda qui.

Andare su Configurazione >Amministrazione >Tabelle accessorie >Modifica fatturazione

Per identificare il movimento utilizzare il Filtro

La funzione consente di modificare all'occorrenza alcuni campi quali la causale utilizzata per il movimento o la data, il numero e il sezionale del documento.

Per cancellare il movimento cliccare sulla X rossa. E' il caso di specificare che la cancellazione è definitiva e non vi sarà modo di recuperare i dati.

La regola generale

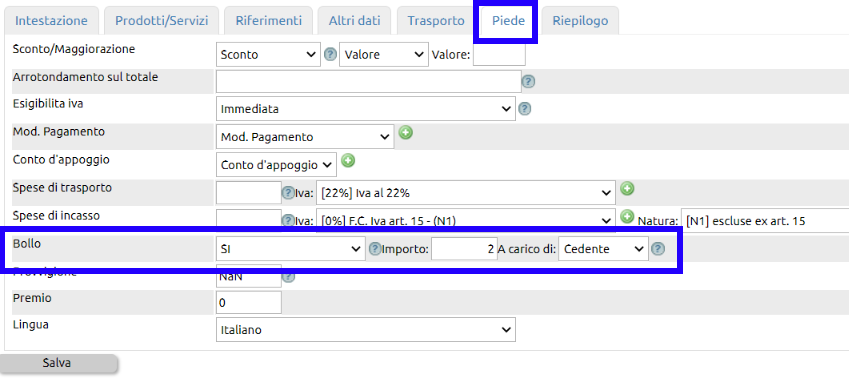

è che il bollo va applicato su tutte le fatture che riportano righe con iva a zero ma con imponibile superiore a 77,47 euro.

Da questa regola sono escluse le tipologia di documento: TD16, TD17, TD18,TD19 E TD28

Sono esclusi i Regimi fiscali RF05, RF06, RF07, RF08, RF09 RF10 e RF11

Sono escluse le fatture transfrontaliere destinate a clientela con codice destinatario indetificato con le sette X.

Sono escluse le aliquote iva zero con Natura di esenzione N3.1, N3.2, N3.3, N3.4;

La fattura emessa in applicazione del reverse charge (N6.X) è esente da marca da bollo perché risulta comunque assoggettata ad IVA, anche per il reverse charge interno. (CM 29/12/2006 n37/E).

La non imponibilità IVA riconosciuta alla fattura emessa con Art. 8-bis, a favore delle cessioni di navi e aeromobili effettuate nello stato, ha carattere autonomo e non generale, perciò la fattura deve essere assoggettata alla marca da bollo, fatta eccezione alla fattura emessa per l'imbarco di provviste e dotazioni di bordo in quanto inerenti alle esportazioni di merci.

La fattura emessa per servizi internazionali godono delle esenzione assoluta purchè tali servizi siano diretti alla esportazione di merci con esclusione ai servizi relativi a beni intransito doganale, trasporti di persone, ecc. (RM 6/6/1978, n. 290586).

Gli automatismi applicati da Uno Erp

se nella fattura elettronica sono presenti righe con iva a zero rientrante nei casi di applicazione del bollo, Uno Erp applicherà automaticamente il bollo nel piede fattura.

Per ogni fattura si potrà decidere a carico di chi sarà il bollo, se a carico del Cessionario emittente o del Cessionario (cliente).

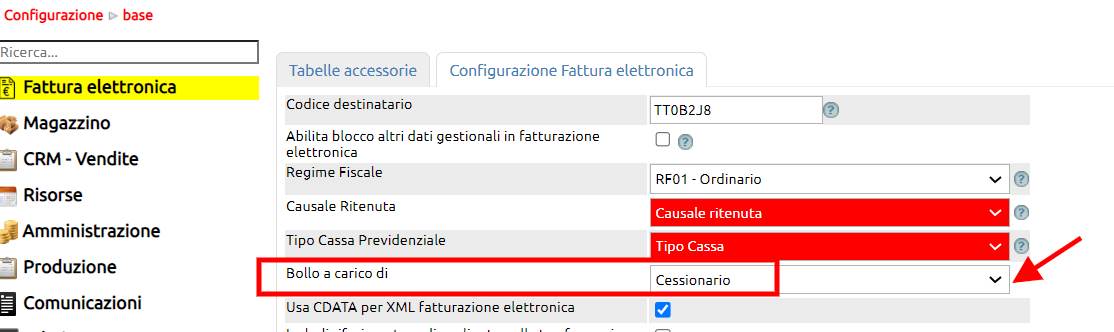

Per evitare di intervenire manualmente, si può settare questo parametro stabilendo il comportamento di default.

Con

Versamento del valore dei bolli

Per ogni trimestre solare l'Agenzia delle entrate attua l'elaborazione delle fatture elettroniche trasmesse al Sistema di Interscambio (SdI) ed elaborate senza scarto, per verificare il corretto assoggettamento dell'imposta di bollo.

L'esito di tale elaborazione viene messo a disposizione del contribuente nella sua area riservata all'interno del portale "Fatture e Corrispettivi" e presentato in due elenchi:

-

elenco A (non modificabile): contiene gli estremi delle fatture elettroniche correttamente assoggettate all'imposta di bollo (in cui è stato valorizzato a "SI" il campo "Bollo Virtuale");

-

elenco B (modificabile): contiene gli estremi delle fatture che presentano i requisiti per l'assoggettamento a bollo, ma che non riportano l'indicazione prevista (non presentano "SI" nel campo "Bollo Virtuale").

Il contribuente (o un suo intermediario) può modificare l'elenco B e inviare le nuove informazioni all'Agenzia delle entrate.

Sulla base dei dati presenti nei due elenchi, l'Agenzia calcola l'importo dell'imposta di bollo dovuta.

Versamento dell'imposta di bollo: scadenze e modalità

Il versamento dell'imposta di bollo, da regola generale, deve essere effettuato entro l'ultimo giorno del secondo mese successivo alla fine del trimestre di riferimento. Solamente il pagamento relativo alle fatture elettroniche emesse nel secondo trimestre solare deve avvenire entro l'ultimo giorno del terzo mese successivo alla chiusura del trimestre (30.09).

Il versamento può avvenire in due modi:

-

tramite l'area riservata all'interno del portale "Fatture e Corrispettivi", con possibilità di addebito diretto sul conto corrente bancario o postale;

-

oppure utilizzando il modello F24 predisposto dall'Agenzia delle entrate.

Con l'introduzione dell'obbligo di fatturazione elettronica, prima verso le Pubbliche amministrazioni e poi verso i privati, l'articolo 6 del Dm 17 giugno 2014 ha disciplinato l'assolvimento dell'imposta di bollo sulle fatture elettroniche, prevedendo l'obbligo di riportare una specifica annotazione su quelle soggette a tale imposta e disponendo modalità e termini di versamento.

L'annotazione di assolvimento dell'imposta di bollo sulla fattura elettronica avviene valorizzando a "SI" il campo "Bollo virtuale" contenuto all'interno del tracciato record della fattura elettronica.

Su Uno Erp bisogna valorizzare nella tab "Piede" della fattura l'apposito campo

Se si indica che il bollo è a carico

del Cedente, verrà esposto in fattura ma non verrà aggiunto al totale da pagare.

del Cessionario, verrà esposto in fattura e aggiunto al totale da pagare (vedi tab Riepilogo).

Per contabilizzare i bolli a carico del Cessionario:

1. Andare in configurazione;

2. Nel box di ricerca (in alto a sinistra) cercare "Bollo"

3. Fare clic su "Conto Bollo fatture attive"

4. Verrà evidenziato sia il parametro "Conto Bollo fatture attive"

5. Valorizzare sia il parametro "Conto Bollo fatture attive" che "Conto Bollo fatture passive" indicando il Conto corretto in base al piano dei conti dell'azienda

6. Aggiornare la configurazione.

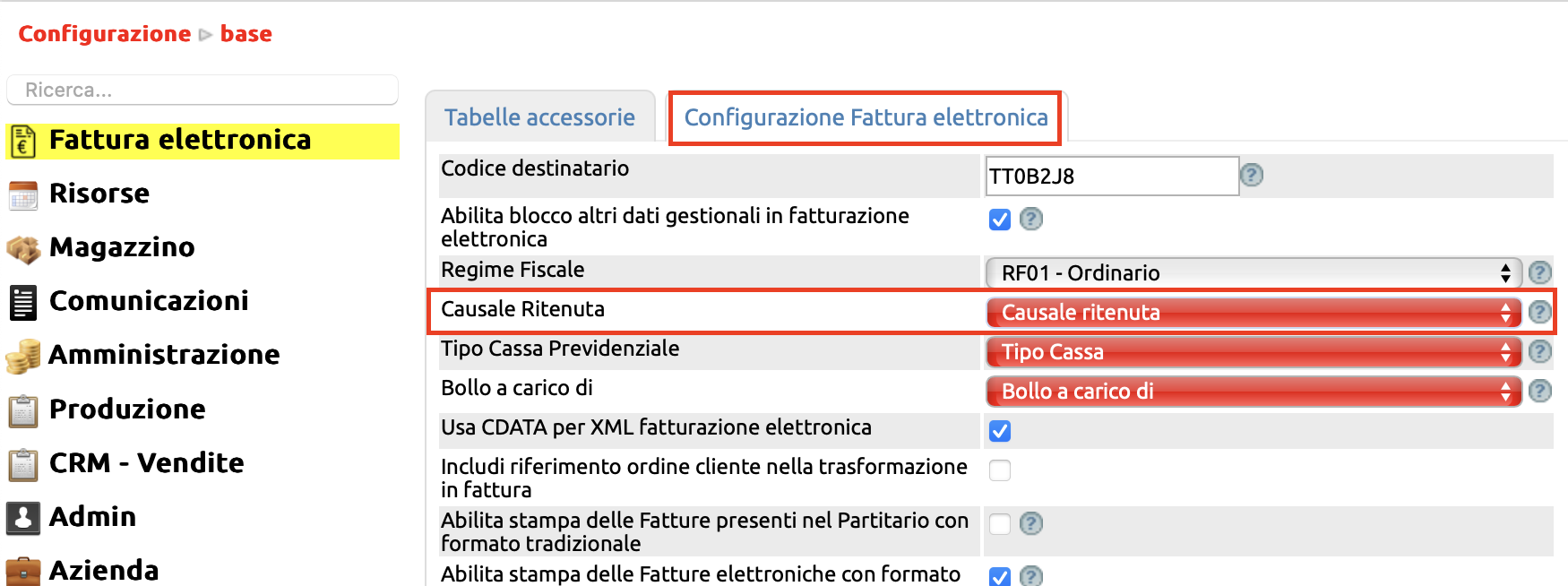

Per emettere una fattura attiva con ritenuta (caso emblematico è l'emissione di fatture nei confronti di condomini o fatture per provvigioni), si deve procedere ad indicare, nella configurazione della fattura elettronica, la causale della ritenuta selezionando, dal menu a tendina, quella che rispecchia l'attività per cui si applica la ritenuta.

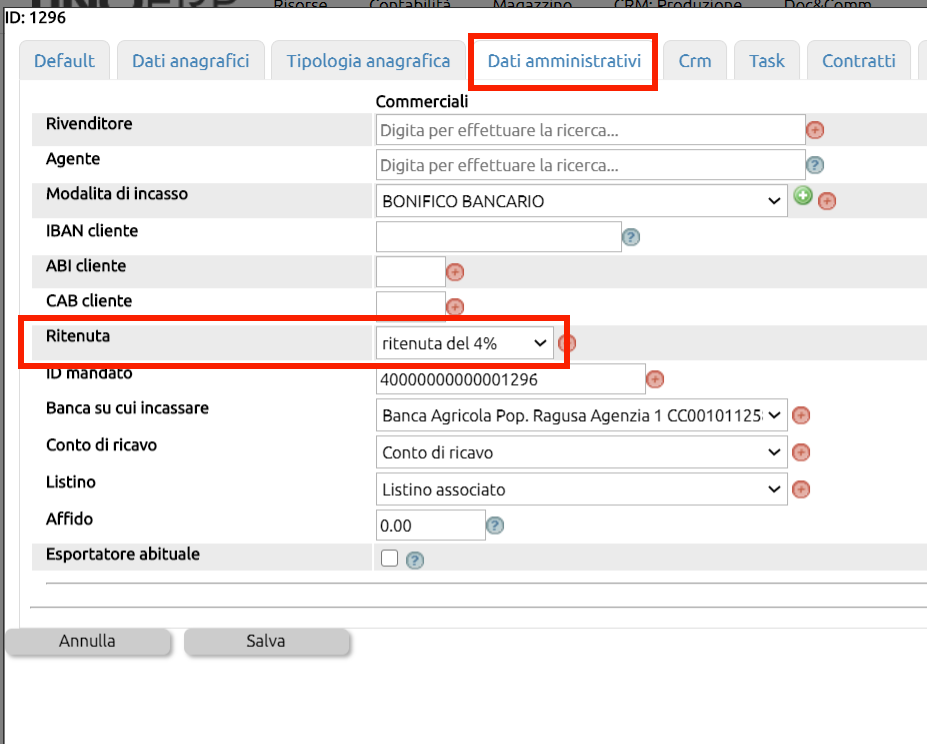

Bisogna, poi, accedere alla anagrafica del cliente che riceverà la fattura e procedere come da immagine qui sotto

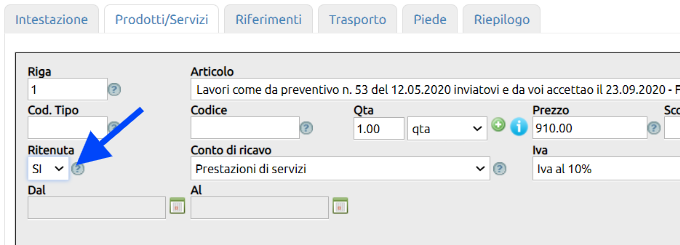

A questo punto entrando in Fatturazione elettronica, troverete il campo per indicare se applicare la ritenuta

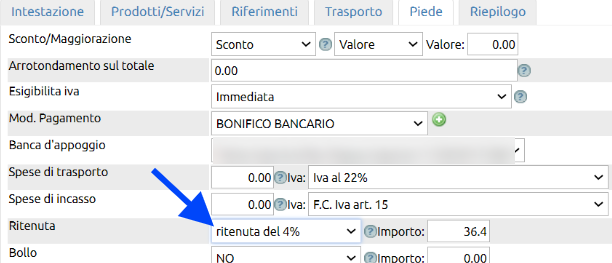

L'inserimento del valore SI nella riga da assoggettare a ritenuta riporterà i valori nel Piede della fattura.

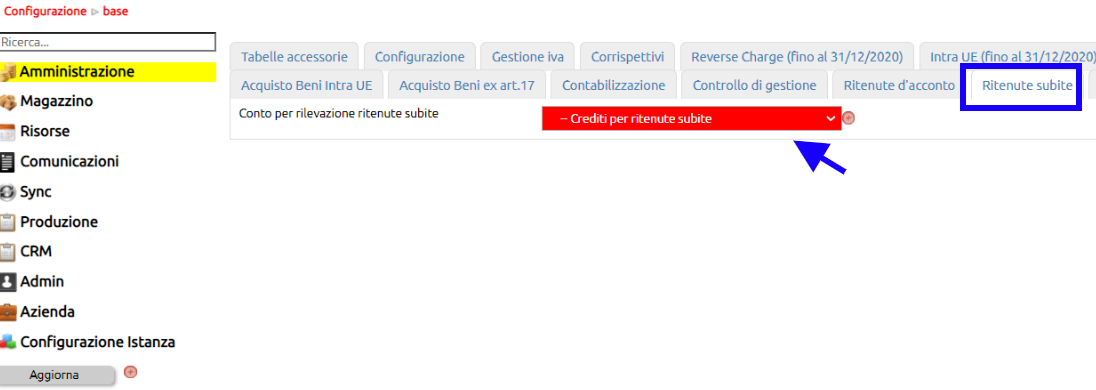

Settando in Configurazione > Amministrazione > Ritenute subite il conto dove andare a memorizzare le suddette ritenute, al momento della contabilizzazione della fattura il sistema andrà a generare automaticamente una scrittura di primanota con la descrizione "Rilevazione ritenuta d'acconto relativa alla fattura nnnn" appostandone il relativo importo nel conto indicato in Configurazione.

Nello stesso tempo il partitario del cliente esporrà sia la riga in Dare con l'importo lordo della fattura che una riga aggiuntiva con l'importo in Avere relativo proprio alla ritenuta.

Questo fa sì che anche gli estratti conto rechino l'evidenza ed il cliente abbia completa contezza dell'importo da riconoscere.

Con la Legge n.77 del 17 Luglio 2020, che converte il D.L. n.34/2020 (Decreto Rilancio) sono state introdotte una serie di nuove detrazioni fiscali del 110% che riguardano tra l'altro interventi relativi a efficientamento energetico e riduzione del rischio sismico. La novità più importante riguarda comunque la possibilità di avere direttamente uno sconto in fattura direttamente dall'impresa che fornisce l'opera, in luogo della detrazione fiscale del 110% da ripartire in 5 quote annuali.

All' "art. 119 e 121, comma 1 e 2 del DL 34/2020 e il Provv. attuativo del Direttore dell'Agenzia delle Entrate n.283847/2020, punto 3.1" si afferma che:

"...l'importo dello sconto praticato non riduce l'imponibile ai fini dell'imposta sul valore aggiunto ed è espressamente indicato nella fattura emessa a fronte degli interventi effettuati, quale sconto praticato in applicazione delle previsione dell'articolo 121 del decreto-legge n.34 del 2020..."

Per quanto sopra lo sconto da applicare appare innanzitutto essere uno sconto generale in fattura, con salvezza quindi sia dell'imponibile, sia dell'importo dell'Iva, che non devono essere ridotti.

Pertanto la fattura dovrà recare nelle righe descrittive di Prodotti e Servizi l'intero imponibile e l'intera Iva cui essi sono assoggettati.

Poiché inoltre questa tipologia di sconto ha natura straordinaria, prevista per solo determinati ‘interventi‘ (quelli indicati al comma 2 del menzionato art. 121), è raccomandabile descrivere bene nella fattura i detti interventi, sia nella causale, sia nella descrizione delle singole prestazioni/prodotto.

Procedura consigliata

1) create una nuova fattura con codifica TD01 e inserite il cliente/destinatario;

2) nel campo Causale inserite la descrizione generale dell'intervento oggetto della fattura, così come indicato più sopra;

eventuale: se la descrizione generale che dovete inserire nella causale è molto lunga, più dei 200 caratteri consentiti, allora potrete aggiungere la descrizione nella prima riga della Tab Prodotti e servizi, avendo cura di indicare la quantità = 0 ma di valorizzare comunque l'aliquota iva (4, 10 o 22%)

3) aggiungete le righe per inserire la descrizione dell'intervento, con quantità, importo ed aliquota iva

4) nella Tab "Altri Dati Gestionali" nel campo Tipo Dato

5) nella Tab "Piede" indicate nel campo

6) salvate la fattura

Data la particolarità di queste fatture, se avete dubbi, prima di inviarla allo SDI confrontatevi con il commercialista, magari inviandogli la copia di cortesia prelevandola dal tasto Stampante.

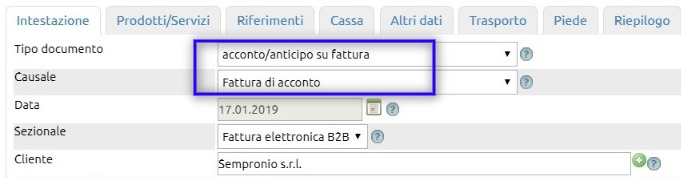

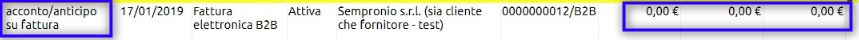

La emissione di una fattura di anticipo / acconto avviene con la selezione dell'apposita causale

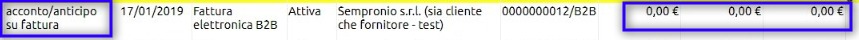

Al salvataggio, la fattura sarà evidenziata nella lista in questo modo

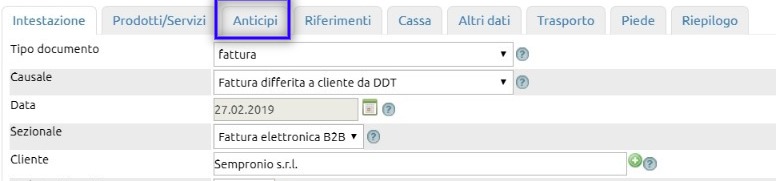

All'emissione della fattura di saldo, richiamando il nominativo del cliente, ove questi abbia in precedenza già versato uno o più acconti, troveremo una apposita tab denominata Anticipi

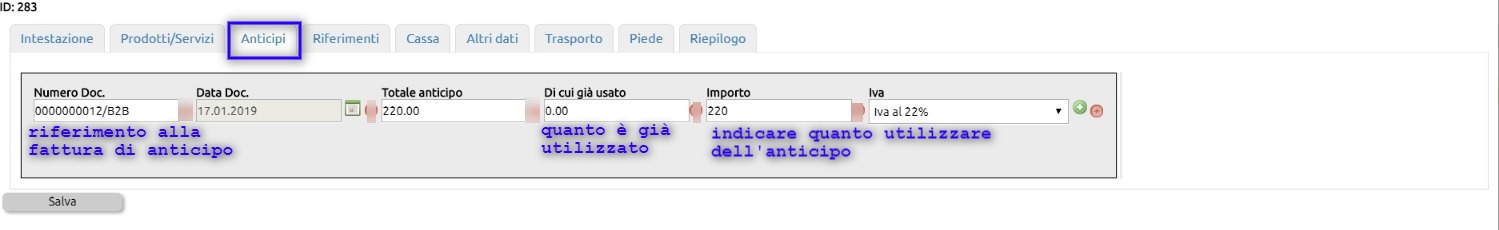

Cliccando sulla tab Anticipi, troveremo l'elenco delle fatture di acconto non ancora utilizzate.

In questo esempio ne troviamo solo una, ma ve ne potrebbero essere di diverse.

Indicheremo nel campo Importo la somma di anticipo da utilizzare a decurtazione della fattura di saldo.

Il risultato che otterremo sarà il seguente

La caratteristica delle fatture di anticipo /acconto è che non rientrando contabilmente nel fatturato benì nei "debiti verso clienti per anticipi" il valore delle stesse non confluisce nei report del fatturato.

Cosa è la CAPARRA, come e quando usarla?

Nella prassi spesso si fa un grande uso dello strumento dell'acconto e della caparra e altrettanto spesso i due concetti sono confusi; in realtà entrambi consistono in un anticipazione di denaro sono differenti sia per le finalità, sia per le conseguenze in caso di mancata esecizione del contratto o recesso e sia per le presunzioni legislative, a seconda di come scrivete il contratto di vendita, per cui fate attenzione.

Funzione e differenza tra caparra e acconto

Dal punto di vista civilistico un anticipo sul prezzo, in assenza di altra previsione scritta si presuppone devono ritenersi corrisposte a titolo di anticipo (o di acconto) sulla prestazione dovuta in base all'obbligazione principale, e non già a titolo di caparra, non potendosi ritenere che le parti si siano tacitamente assoggettate a una pena civile, ravvisabile nella funzione risarcitoria della caparra confirmatoria.

A cosa serve la caparra

La funzione della caparra infatti non è quella di anticipare parte di un corrispettivo (che troverà al contropartita nel saldo) ma quella di stabilire anticipatamente una somma a titolo di indennizzo per la parte venditrice e a carico della parte acquirente che si dovesse rendere inadempiente mentre per la caparra il codice civile recita che "Se la parte che ha dato la caparra è inadempiente, l'altra può recedere dal contratto, ritenendo la caparra; se inadempiente è invece la parte che l'ha ricevuta, l'altra può recedere dal contratto ed esigere il doppio della caparra" (art. 1385 del c.c.) e quindi una sorta di risarcimento.

Questo è importante in quanto l'anticipo può avere la funzione di anticipo sul prezzo o di caparra confirmatoria anche perché in assenza di chiarimento va considerato come anticipo sul prezzo di vendita dell'immobile. La caparra confirmatoria infatti è quella somma (o altro) che la parte acquirente da alla stipula del contratto disciplinata quando è possibile per le parti recedere. Se poi il contratto si perfezionerà la caparra si considera un acconto sul prezzo ma se non si perfeziona la caparra assume le vesti di una clausola penale per cui diventa un indennizzo.

Importante inoltre è che laddove assuma le vesti di caparra confirmatoria in questo caso chi recede dal contratto perde la caparra data o deve restituire il doppio di quella ricevuta. Se ciò avviene in anticipo subito che il venditore si rileverà le somme ed in contropartita una sopravvenienza attiva.

La caparra confirmatoria è regolata dall'art. 1385 c.c. e ai fini fiscali non è soggetta ad iva.

Quindi, sebbene la caparra confirmatoria non sia civilisticamente un anticipo, è pur vero che (soprattutto oggi che vige la fattura elettronica) è bene fatturare ugualmente la ricezione della caparra con Iva esente ex articolo 10 utilizzando la tipologia di acconto/anticipo;

Al momento della ricezione della somma a titolo di caparra si potrà quindi emettere la fattura utilizzando la causale "acconto/anticipo su fattura". Al momento della emissione della fattura di esezuzione (contratto o servizio), la fattura di acconto/anticipo verrà resa decurtabile dall'importo del pagamento.

Su #appname# quando si emette la fattura di prestazione (saldo) al medesimo cliente cui si è precedentemente emessa una fattura di acconto/anticipo, nella tab Prodotti/servizi si indicherà l'intero importo della prestazione e verrà resa visibile una apposita tab aggiuntiva "Anticipi" dove viene riproposta la fattura di anticipo (o caparra) da decurtare.

Questo metodo consente di emettere la fattura della prestazione con la relativa iva, e di decurtare la caparra (emessa iva esente ex art 10).

In caso di acquisti da agricoltori che operano in regime di esonero Iva, il cessionario, nell'emettere le autofatture elettroniche, può decidere di numerarle secondo il meccanismo che più si adatta alla sua organizzazione aziendale, con l'unico limite dell'univocità, per evitare duplicazioni od ostacolo all'attività di controllo, e ferma restando la necessità di assicurare il rispetto di un'ordinata contabilità.

È questa, in sintesi, la soluzione operativa prospettata dall'Agenzia nella risposta n. 132/2019.

Il cessionario/acquirente (se soggetto passivo Iva) che si approvvigiona da un agricoltore in regime di esonero deve emettere un'autofattura (elettronica, dal 1° gennaio 2019), indicando la relativa imposta (determinata mediante l'applicazione delle aliquote corrispondenti alle percentuali di compensazione), consegnarne una copia al produttore agricolo e registrarla separatamente.

Suggeriamo a tal fine di creare da Configurazione > Amministrazione > Sezionali un sezionale apposito che consenta di identificare in maniera univoca le fatture elettroniche emesse con tale finalità.

Qui come creare un nuovo sezionale

L'autofattura altro non fa che simulare una fattura emessa dal fornitore, pertanto

nella Tab Intestazione indicherete:

- il tipo documento TD20

- la causale contabile "Autofattura per regolarizzazione e integrazione fatture"

- l'anagrafica del fornitore che dovrà pertanto essere preventivamente anagrafato o creato al volo con la funzione (+).

- la data di emissione dell'autofattura deve corrispondere alla data di effettuazione dell'operazione di cessione o di prestazione di servizi, come previsto dall'articolo 21, comma 2, del d.P.R. 633/72;

nella Tab Prodotti/Servizi indicherete:

le merci fornite con indicazione dell'imponibile non fatturato o non indicato dal Cedente/Prestatore e la relativa imposta (o la Natura nel caso di non imponibilità o esenzione).

Solo nel caso in cui si sta emettendo una autofattura ad integrazione di una fattura emessa dal Cedente/Prestatore priva di alcuni elementi, è buona prassi indicare nella Tab Riferimenti + Fatture collegate, il numero e la data della fattura emessa dal fornitore.

A questo punto si potrà spedire l'autofattura ed attendere l'arrivo della Ricevuta di Ritorno.

Contestualmente lo SDI vi invierà una fattura passiva elettronica che è praticamente la copia della autofattura.

Procedete quindi a contabilizzare la Fattura passiva e a chiudere dal fumetto l'autofattura.

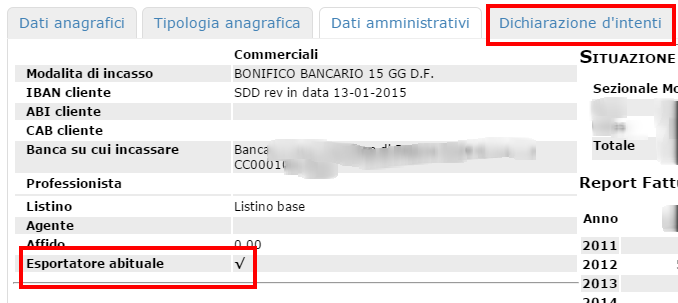

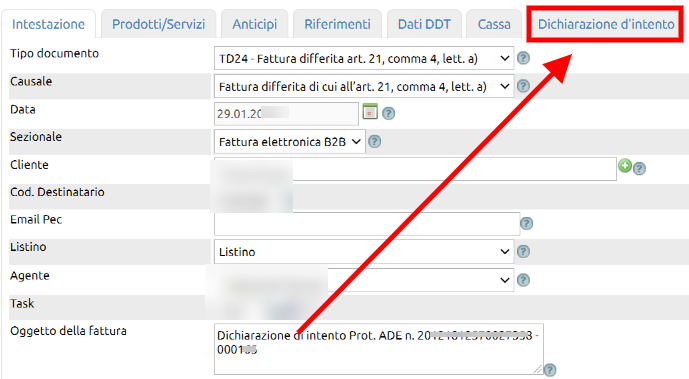

INSERIRE LA DICHIARAZIONE D'INTENTO

Quando il cliente vi notificherà di aver emesso una (o più) dichiarazioni di intento, si dovrà accedere alla sua scheda anagrafica e nella tab Dati amministrativi andare a settare il parametro "Esportatore abituale".

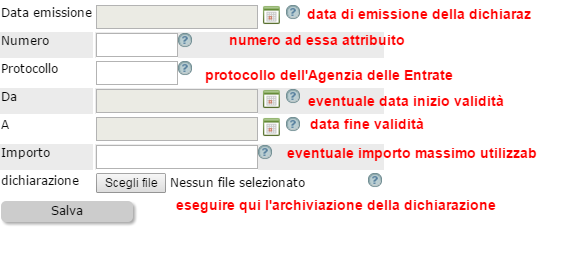

Questa azione renderà visibile la Tab "Dichiarazioni d'intenti" all'interno della quale potranno essere caricate le dichiarazioni ricevute.

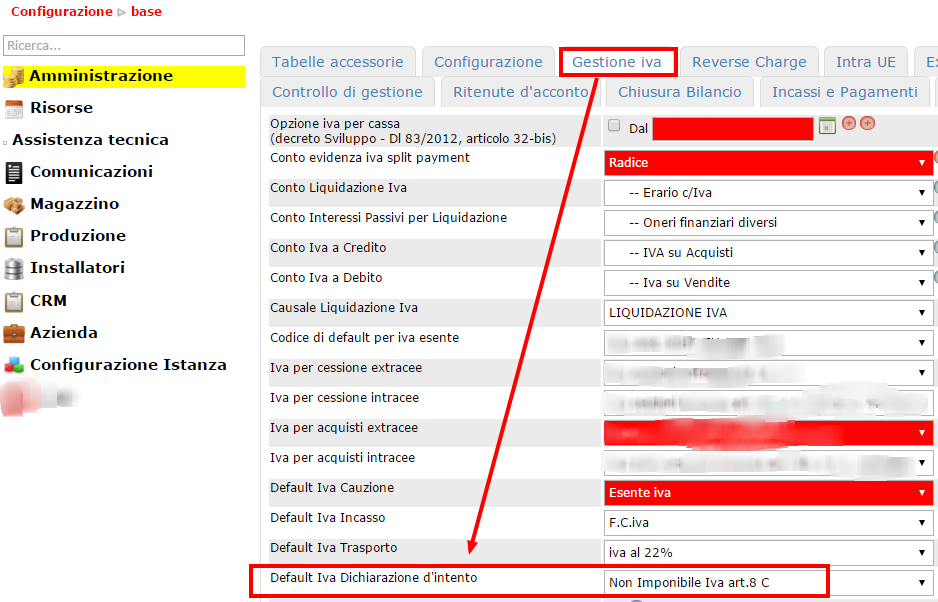

Un ulteriore settaggio propedeutico al corretto funzionamento del sistema delle dichiarazioni di intento, è di indicare in Configurazione > Amministrazione > Gestione Iva l'aliquota Non imponibile (vedi immagine)

EMISSIONE DELLA FATTURA

Al momento dell'emissione della Fattura, Uno Erp provvederà ad avvisare in automatico che l'operazione rientra fra quelle coperte dalla dichiarazione d'intento - e, dopo aver dato l'ok - l'iva sarà convertita in "non imponibile", aggiungendo anche la relativa dicitura.

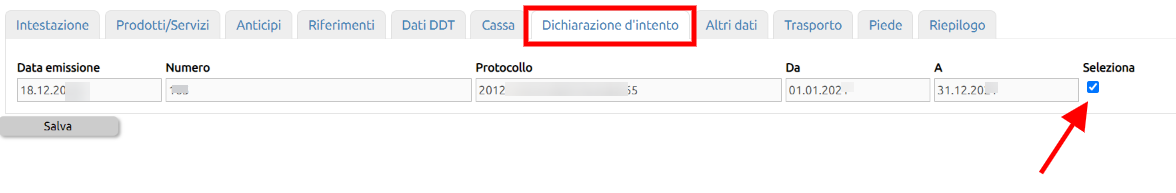

Contestualmente verrà resa disponibile la Tab "Dichiarazione d'intenti" dove troveremo elencate la (o le) dichiarazioni di intento valide nel periodo di emissione della fattura.

Nell'immagine qui sopra viene proposta una singola dichiarazione di intento, ma potrebbero esservene anche più d'una.

Per selezionare la dichiarazione da utilizzare cliccanre sul segno di spunta.

Questa azione farà sì che i dati della dchiarazione d'intento siano inseriti automaticamente all'interno del file xml.

E' il caso di ricordare che dal 01-01-2022 l'Agenzia delle Entrate eseguirà dei controlli automatici sulla validità dei dati della dichiarazione d'intento inserita in fattura, pertanto ove venissero riscontrati errori formali sulla data o sulla numerazione o una eventuale invalidità della dichiarazione stessa, la fattura verrà scartata.

Si veda l'aggiornamento al 01-01-2022 contenuto in questo documento.

Il processo di emissione della fattura elettronica attiva nei confronti di clientela estera (sia Intra che Extra UE) è pressochè identico all'emissione di una fattura nei confronti di clientela italiana.

Emettere una fattura elettronica nei confronti di clientela estera genera il vantaggio di non dover comunicare l'operazione in esterometro in quanto con l'emissione della fattura elettronica l'agenzia delle entrate entra già in possesso dei dati ad essa necessari.

Vediamo quali sono le piccole differenze da attenzionare nella fattura elettronica verso clientela estera.

La prima verifica da fare è nella scheda anagrafica con la quale avete censito il cliente estero.

Nel caso di impresa, dovete sincerarvi che l'anagrafica del cliente sia censita come Estero Intra Cee o Estero Extra Cee.

Nel caso di Estero Intra Cee controllare che il campo partita iva cominci con le due lettere che identificano la nazione di destinazione (ad esempio DE per la Germania, FR per la Francia ecc). Se così non fosse, suggeriamo di sostituire la partita iva con 11 volte 9.

Nel caso di Estero Extra Cee, la partita iva può essere omessa.

Nel caso di cliente persona fisica, il campo del codice fiscale va sempre compilato con 11 volte 9

In entrambi i casi (sia imprese che persone fisiche) il campo del CAP (codice avviamento postale) va sempre sostituito con 5 volte 9

e il codice destinatario XXXXXXX ovvero 7 volte la X maiuscola.

Dopodiché l'emissione della fattura avviene come per una fattura emessa ad una entità italiana, con l'unica eccezione che l'iva dovrà essere ad aliquota 0%.

Per selezionare correttamente la natura di esenzione, tenere in considerazione questo schema, ma in caso di dubbi chiedere confronto con il proprio fiscalista.

| Intra Cee | Extra Cee |

|

N2.2 cessione servizi |

N2.2 cessione servizi |

|

N3.2 cessione merci |

N3.1 esportazioni |

| N3.4 operazioni assimilate alle esportazioni |

Una volta registrata la fattura deve essere regolarmente depositata al Sistema di Interscambio dell'Agenzia delle Entrate (con la freccina rosa posta a destra della riga di fattura).

E' infine il caso di specificare che la clientela estera, essendo sprovvista di cassetto fiscale, deve necessariamente ricevere copia della fattura (copia di cortesia) via email o in formato cartaceo.

Con il provvedimento n. 211273 del 5 agosto 2021, Agenzia delle Entrate ha fornito le regole Tecniche per quanto riguarda le operazioni commerciali effettuate tra soggetti residenti, stabiliti o identificati nel territorio dello Stato Italiano e soggetti residenti nella Repubblica di San Marino.

L'Emissione di una fattura elettronica da e verso la Repubblica di San Marino, prevedrà quindi modalità di emissione e ricezione del tutto analoghe a quelle che siamo oggi siamo soliti utilizzare per le fatture nazionali, con le differenze di gestione che andranno ad interessare principalmente SDI e l'ufficio tributario di San Marino.Le operazioni passive

Analizziamo i due aspetti, fatture passive e fatture attive:

Partiamo dalle operazioni passive, in quanto, in tale circostanza, l'operatore italiano non potrà esimersi dall'utilizzare già da subito il canale elettronico, qualora il fornitore sanmarinese abbia deciso di adottarlo.

Per le cessioni di beni San Marino - Italia, la fattura elettronica emessa dall'operatore sanmarinese viene trasmessa dall'ufficio tributario di San Marino al Sistema di interscambio (Sdi), il quale la recapita al cessionario italiano.

In fase di emissione della fattura, l'operatore sanmarinese potrà:

•non indicare l'imposta nella fattura elettronica, nel qual caso l'operatore italiano la dovrà assolvere mediante il meccanismo del reverse charge;

•addebitare l'imposta nella fattura elettronica, nel qual caso l'imposta riscossa dovrà essere versata dall'operatore sammarinese all'ufficio tributario di San Marino.

Operazioni passive senza addebito dell'Iva

In questa ipotesi l'operatore italiano assolve l'imposta in reverse charge, in base all'articolo 17, comma 2, del Dpr 633/1972.

Le modalità possibili sono due:

•quella cartacea, già in uso da molti anni, che potrà continuare ad essere utilizzata per tutto il 2021 anche per le fatture elettroniche provenienti da San Marino;

• quella elettronica, che diventerà l'unica possibile a partire dal 1° gennaio 2022 a seguito dell'abrogazione dell'esterometro.

In particolare, la modalità elettronica prevede la creazione dei seguenti due tipi-documento in formato Xml:

• TD17 Integrazione/autofattura per acquisto servizi dall'estero;

• TD19 Integrazione/autofattura per acquisto di beni ex articolo 17, comma 2, del Dpr 633/1972.

Come sapere Uno Erp è già in grado di generare e inviare in modo automatizzato, a partire dalla fattura elettronica di acquisto ricevuta dall'operatore sanmarinese, i tipi-documento TD17 e TD19.

Operazioni passive con addebito dell'Iva

L'ipotesi alternativa prevede la possibilità, per l'operatore sanmarinese, di addebitare l'imposta nella fattura elettronica; nel qual caso l'Iva viene versata da tale operatore all'ufficio tributario di San Marino e da questi alle Entrate.

L'esito positivo del controllo da parte dell'Agenzia viene comunicato telematicamente al cessionario italiano sul portale «Fatture e corrispettivi».

Il cessionario italiano, potrà quindi operare in due modi:

•attendere l'esito positivo del controllo, prima di registrare la fattura e detrarre l'Iva;

•registrare la fattura ai soli fini contabili e annotarla "in sospensione" sui registri Iva, in attesa dell'esito positivo del controllo che ne consentirà la detrazione ai fini Iva.

Lato software, la prima delle due soluzioni comporta l'introduzione di un controllo, in fase di contabilizzazione delle fatture elettroniche importate, qualora il fornitore sia sanmarinese, che disattivi la contabilizzazione automatica delle stesse, in attesa di una specifica conferma da parte dell'operatore incaricato di effettuare la verifica circa l'esito positivo del controllo sul sito «Fatture e corrispettivi».

L'adozione della seconda soluzione, si rende comunque necessaria:

• quando l'eventuale esito da parte delle Entrate dovesse pervenire oltre i termini di registrazione della fattura sul libro giornale;

• o nel caso di fatture ricevute a fine anno, che ai fini Iva non possono essere registrate nell'anno successivo.

Le operazioni attive

Lato ciclo attivo, l'operatore italiano dovrà adottare l'iter telematico entro il termine ultimo del 1° luglio 2022.

Per le cessioni di beni e servizi connessi Italia - San Marino, non imponibili ai sensi degli articoli 8 e 9 del Dpr 633/1972, la fattura elettronica dovrà essere trasmessa con le regole ordinarie, tramite il Sistema di interscambio (Sdi), dal cedente italiano al cessionario sanmarinese, indicando lo specifico codice destinatario «2R4GTO8».

A tal uopo, se l'anagrafica del cliente reca l'indicazione dello stato di San Marino il codice destinatario sarà automaticamente compilato da Uno Erp

La fattura verrà verificata dall'ufficio tributario di San Marino, che ne convaliderà la regolarità e comunicherà l'esito del controllo al competente ufficio dell'Agenzia, sul sito «Fatture e corrispettivi».

In caso di esito negativo, ovvero se entro i quattro mesi successivi all'emissione della fattura, l'ufficio tributario di San Marino non ne avrà convalidato la regolarità, l'operatore economico italiano, dovrà emettere nota di variazione, con le consuete modalità, ai sensi dell'articolo 26, comma 1, senza il pagamento di sanzioni e interessi.

Si segnala, infine, che le Entrate hanno comunicato l'impossibilità, al momento, di automatizzare all'interno dei software gestionali le verifiche degli esiti dei controlli effettuati sulle fatture e comunicati all'operatore italiano dallo Sdi, che potranno quindi essere effettuati esclusivamente tramite il portale «Fatture e corrispettivi».

Le tempistiche di Introduzione

Come già anticipato a fine maggio, e confermato dal decreto attuativo del Ministero Economia e Finanza in data 21 giugno 2021, l'introduzione delle nuove regole per la fatturazione elettronica tra i due stati avverrà gradualmente.

A partire dal prossimo 1° ottobre 2021 avrà inizio il periodo transitorio che permetterà l'adesione volontaria di tutti i soggetti coinvolti, permettendo a coloro che lo desiderano di iniziare ad utilizzare le nuove modalità operative per la trasmissione, e ricezione, delle fatture relative alle operazioni avvenute con soggetti sammarinesi.

Il periodo transitorio terminerà il 30 giugno 2022, mettendo quindi a disposizione dei soggetti coinvolti un congruo periodo per iniziare a comprendere, ed utilizzare in maniera corretta, le nuove modalità di emissione e ricezione, prima che queste diventino obbligatorie. A decorrere dal 1° luglio 2022, tra Italia e San Marino potranno essere emesse e accettate solamente fatture in formato elettronico.

Da attenzionare

La nuova modalità di fatturazione tra i due Stati è una naturale estensione ed evoluzione delle modalità già oggi previste ed utilizzate per la fatturazione elettronica italiana.

È però importante precisare che si andrà ad aggiungere un secondo organo istituzionale oltre al Sistema di Interscambio italiano, che potrebbe quindi comportare delle dilatazioni nelle tempistiche di messa a disposizione degli aggiornamenti di stato e delle notifiche relative ai documenti transitati, non è quindi da escludere la possibilità di rallentamento rispetto a quanto siamo oggi abituati con le fatture nazionali. Infatti SDI non rappresenterà più l'unico soggetto istituzionale coinvolto e interpellabile, ma andrà ad aggiungersi ad esso anche l'ufficio tributario di San Marino.

Le date da ricordare

1° ottobre 2021 -> Inizio del periodo transitorio

30 giugno 2022 -> Fine del periodo transitorio

1° luglio 2022 -> Obbligo di emissione in formato elettronico per le fatture tra Italia e San Marino

Riferimenti normativi consultabili

provvedimento n. 211273 del 5 agosto 2021

DECRETO 21 giugno 2021

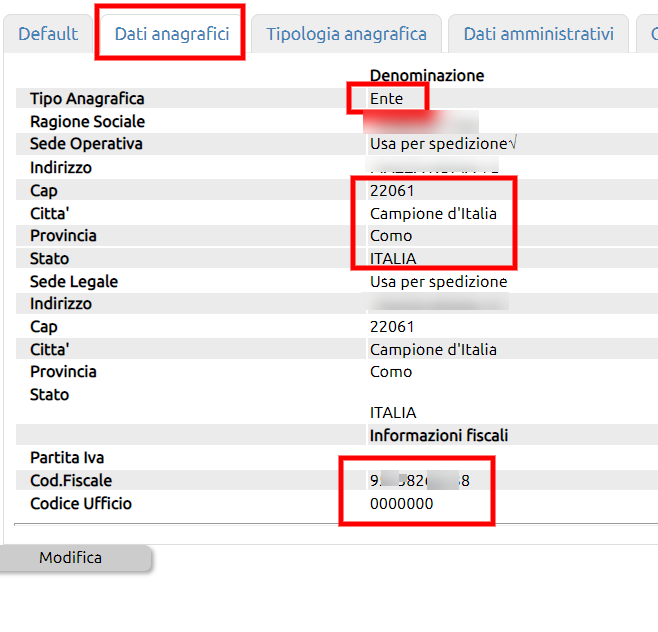

Le due località non rientrano nel territorio dello Stato italiano pertanto le operazioni svolte con soggetti residenti e stabiliti in questi comuni devono essere considerate operazioni transfrontaliere rientrano tra quelle da includere nell'Esterometro.

Essendo gli abitanti di Livigno e Campione d'Italia dotati di codice fiscale italiano, pur non avendo residenza in Italia a tutti gli effetti, nel campo "Codice destinatario" bisognerà utilizzare la codifica "0000000". Inoltre, si dovrà trasmettere al committente/cliente una copia della fattura cartacea o informatica (ad esempio, in formato pdf). In questo caso non sarà obbligatorio trasmettere i dati della fattura all'Esterometro.

Il cliente andrà quindi anagrafato indicando nel campo Tipo anagrafica il valore Ente. Andrà quindi valorizzato il campo del codice fiscale e NON quello della partita iva. Infine immettere i 7 zeri nel campo del codice destinatario.

La Fatture elettronica andrà emessa con aliquota Iva

Non soggette ad IVA ai sensi degli artt. da 7 a 7-septies del D.P.R. n. 633/1972 e natura di esenzione N2.1 NON soggette

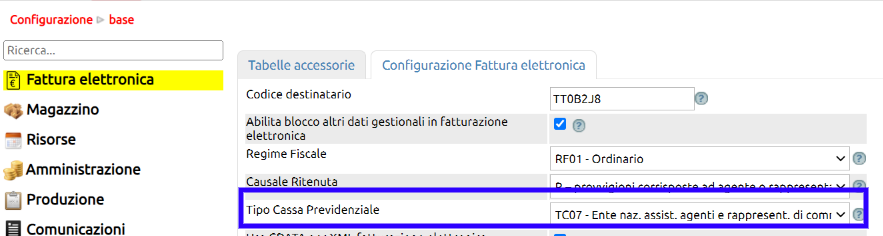

Come primo settaggio va indicato in Configurazione > Fatturazione elettronica il Tipo di Cassa Previdenziale

Come secondo settaggio bisogna creare in Configurazione > Amministrazione > Tabella Ritenute la voce relativa con l'aliquota.

Nel campo %Rit (come da suggerimento di Assosoftware) si ritiene vada indicato il 50% della stessa, considerando cioè la sola parte carico agente.

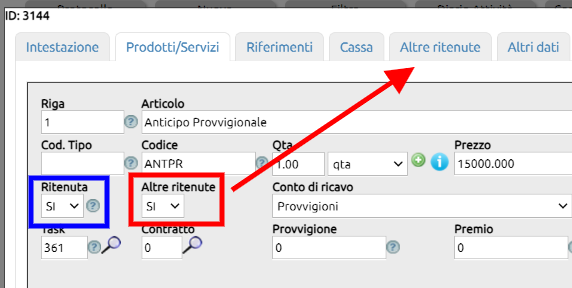

Durante la redazione della fattura elettronica per ogni riga verrà proposto un apposito flag che indica se la somma deve essere soggetta anche a ritenuta previdenziale.

Qui un esempio di riga soggetta sia a ritenuta d'acconto (in blu) che a ritenuta previdenziale (in rosso)

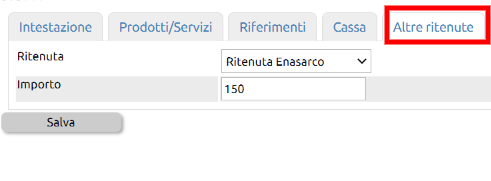

Indicando SI, viene esposta una ulteriore Tab "Altre ritenute" dove si può evincere la Tipologia di Ritenuta (precedentemente inserita in Configurazione) e l'importo (nel nostro esempio l'1% su 15.000 di imponibile = 150).

Il risultato dell'applicazione delle due ritenute lo si evince dalla Tab Riepilogo

Per chi volesse qualche specifica tecnica in più...

Per chi volesse qualche specifica tecnica in più...

nel file xml della fattura elettronica verranno inserite degli appositi codici e nello specifico

• RT03 Contributo INPS

• RT04 Contributo ENASARCO

• RT05 Contributo ENPAM

• RT06 Altro contributo previdenziale

che confluiranno nel blocco 2.1.1.5

Nel tag 2.1.1.5.3

Il Ministero dell'Economia e delle finanze ha emanato il decreto attuativo delle disposizioni dettate dalla Manovra correttiva 2017 in materia di split payment. Il Dipartimento delle Finanze ha inoltre pubblicato gli elenchi delle pubbliche amministrazioni inserite nel conto economico consolidato, delle società controllate da pubbliche amministrazioni centrali e locali, nonché delle società quotate incluse nell'indice FTSE MIB.

La Manovra correttiva 2017 ha previsto l'estensione dell'ambito di applicazione del meccanismo della scissione dei pagamenti dell'IVA (c.d. split payment) anche alle operazioni effettuate nei confronti di tutte le pubbliche amministrazioni inserite nel conto economico consolidato, delle società controllate da pubbliche amministrazioni centrali e locali, nonché delle società quotate incluse nell'indice FTSE MIB.

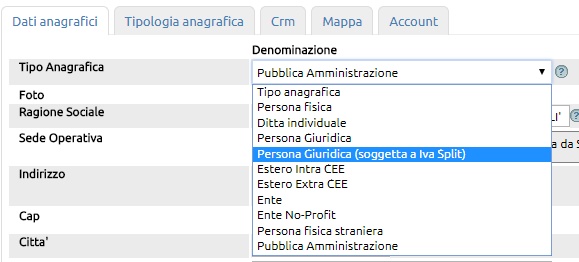

Per poter quindi procedere alla emissione di fatture con Iva split nei confronti dei suddetti soggetti nelle schede anagrafiche dei clienti una nuova Tipologia e, più precisamente "Persona giuridica soggetta a Split.

Quando si emetterà fattura a loro peso, in fondo al modulo di fattura trovate un campo che suggerisce l'applicazione dello Split Payment.

Quando la fattura viene contabilizzata, il processo è identico a quanto già attuato per le fatture PA.

In via generale, le operazioni poste in essere nei confronti di organismi internazionali sono non imponibili ai fini dell'IVA e sono equiparate a quelle di cui agli artt. 8, 8-bis e 9 del D.P.R. n. 633/1972.

In particolare, in base all'art. 72, comma 1, lett. a), del D.P.R. n. 633/1972, le cessioni di beni e le prestazioni di servizi effettuate nei confronti di un'ambasciata estera dislocata in Italia beneficiano del regime di non imponibilità a condizione che tale organismo appartenga ad uno Stato che, in via di reciprocità, riconosca analoghi benefici alle ambasciate italiane ivi dislocate.

Riguardo alla fatturazione elettronica, di regola, il cedente/prestatore deve utilizzare il TipoDocumento "TD01" e il codice natura "N3.1", previsto per le esportazioni non imponibili IVA. Nel campo "Codice Destinatario" va inserita la sequenza di 7 caratteri "XXXXXXX".

Nel caso in cui l'ambasciata estera in Italia è dotata di codice fiscale, va censita come "Ente" e nel campo "Codice Destinatario" deve essere inserita la codifica "0000000"

Se si vogliono inviare più fatture contemporaneamente, cliccare sul tasto [Azioni] in alcune versioni [Esporta]

Per inviare più fatture allo SDI (sistema di interscambio) cliccare sul punto (2), si aprirà una finestra che evidenzierà tutte le fatture pronte per essre controllate e spedite.

Sarà sufficiente selezionarle e cliccare su [Processa]

Per spedire le copie di cortesia, cliccare sulla bustina di cui al punto (3).

Verrà proposto l'usuale modulo di spedizione che propone un testo di accompagnamento. Anche in questo caso sarà possibile seleionare le fatture che si intende spedire in maniera massiva e cliccare su [Invia a selezionati].

Se il modulo Fattura Elettronica PA è attivo, il sezionale PA viene creato automaticamente non appena si entra nel modulo per inserire una nuova fattura.

Una volta che SdI (Sistema di Interscambio) ha ricevuto la fattura inviata da Uno Erp e l'ha accettata (validandola) procede nel tentativo di consegna alla Pubblica Amministrazione destinataria.

Possono verificarsi i seguenti scenari:

1) la fattura è consegnata alla Pubblica Amministrazione che può accettarla, rifiutarla o lasciare decorrere i tempi di consegna;

2) SdI non riesce a consegnare la fattura alla PA ed emette una notifica di mancata consegna che viene recapitata all'utente.

La notifica di mancata consegna rappresenta la prova della emissione della fattura, la quale risulta infatti disponibile sul portale Fatture e Corrispettivi dell'Agenzia delle Entrate. SdI esegue dei nuovi tentativi di consegna nei 10 giorni successivi alla prima notifica e se riesce a consegnare la fattura continua il suo iter, come indicato al punto uno.

3) Se SdI nei 10 giorni successivi alla prima notifica non riesce a consegnare la fattura PA emette una attestazione di avvenuta trasmissione della fattura con impossibilità di recapito. In questo caso, si consiglia di contattare direttamente la PA, inviandogli per posta elettronica sia la fattura che l'attestazione ricevuta.

significa che dalla data di emissione/spedizione sono passati più di 15 giorni, ma l'ente ricevente non ha agito segnalando né che la fattura è accettata, né che essa è stata respinta, pertanto per consentire la contabilizzazione all'emittente, lo SDI (sistema di interscambio) emette lo stato di "decorrenza dei termini", simulando una accettazione.