Abolizione esterometro dal 01 luglio 2022 - come registrare fatture estere attive e passive

Registrare fatture estere attive e passive con Uno Erp

Il DL n 73/2022 DL Semplificazioni fiscali, pubblicato nella Gazzetta Ufficiale n. 143 del 21.06.2022, interviene su vari ambiti con intento di razionalizzare l'ordinamento in particolare a livello fiscale.

Come data di avvio delle nuove modalità di comunicazione dei dati delle operazioni attive e passive con l'estero, il primo luglio 2022 ed è stato ufficializzato che non ci sarà nessuna proroga rispetto alla decorrenza scelta.

Dal 1 luglio 2022 scatterà quindi l'obbligo di fatturazione elettronica delle operazioni attive e la trasmissione delle autofatture e delle operazioni di integrazione IVA relative agli acquisti dall'estero, tramite emissione dei documenti di fatturazione elettronica TD17, TD18 e TD19.

Clicca qui per vedere quali sono i settaggi propedeutici alla corretta gestione del reverse charge

Fatture attive verso non residenti

Per le fatture attive verso l'estero esse dovranno essere emesse utilizzando soltanto il modulo Fatturazione B2B avendo cura di aver censito l'anagrafica del cliente con tipo anagrafica = Estero (intra o Extra Ue) e di applicare ai prodotti e servizi ceduti l'iva con aliquota zero per cento e natura esenzione coerente con la tipologia di cliente e di servizio o bene ceduto (si veda tabella più sotto e in caso di dubbio consultarsi con i propri commercialisti).

La fattura elettronica dovrà essere emessa entro i termini stabiliti dall'art. 21 del DPR 633/72, più precisamente:

- fattura immediata entro 12 giorni dall'effettuazione della cessione di beni o prestazione di servizi (la data documento ed effettuazione dell'operazione quindi coincidono). In tale caso sarà opportuno emettere una fattura di tipo TD01;

- fattura differita entro il 15 del mese successivo a quello di effettuazione dell'operazione nei casi previsti tassativamente dal comma 4 dell'art. 21 del DPR 633/72, utilizzando il tipo fattura TD24 o TD25. La fattura differita può essere emessa nei seguenti casi:

- per le cessioni di beni la cui consegna o spedizione risulta da documento di trasporto o da altro documento idoneo a identificare i soggetti tra i quali è effettuata l'operazione;

- per le cessioni di beni effettuate dal cessionario nei confronti di un soggetto terzo per il tramite del proprio cedente;

- per le prestazioni di servizi rese a soggetti passivi stabiliti nel territorio di un altro Stato membro dell'Unione europea, non soggette all'imposta ai sensi dell'articolo 7-ter;

- per le prestazioni di servizi di cui all'articolo 6, sesto comma, primo periodo, rese a o ricevute da un soggetto passivo stabilito fuori dell'Unione europea.

Nel caso di operazioni verso soggetti non identificati in Italia, per entrambe le tipologie, nel campo "Codice destinatario" dovranno essere indicati 7 caratteri "XXXXXXX" (Provvedimento n 89757 del 30 Aprile 2018 dell'Agenzia delle Entrate). Mentre per le operazioni verso soggetti stabiliti all'estero e identificati in Italia, tramite rappresentanza fiscale o identificazione diretta, nel campo "Codice Destinatario" dovrà essere inserita l'indicazione "0000000", salvo che il cessionario/committente non indichi uno specifico indirizzo telematico (pec o codice univoco).

Si specifica che tutte le fatture elettroniche emesse dai soggetti residenti o stabiliti dovranno essere espresse in EURO, così come dettato dall'art.21, comma 2, lettera l) del DPR 633/1972, ricordando di indicare nel capo "Divisa" 2.1.1.2 la dicitura "EUR".

I codici natura da utilizzare per tali operazioni sono i seguenti:

|

Tipologia dell'operazione |

Riferimento normativo |

Codice natura |

|

Operazioni non soggette a IVA ai sensi artt. 7 a 7-septies del DPR 633/72, prestazioni di servizi presso soggetti residenti in UE |

artt. 7 a 7-septies del DPR 633/72 |

N2.1 |

|

Cessioni all'esportazione (incluse le operazioni c.d. "triangolari"). |

Art. 8 co. 1 lett. a) e b) del DPR 633/72 |

N3.1 |

|

Cessione con trasporto o spedizione fuori del territorio dell'UE entro 180 giorni dalla consegna, a cura del cessionario o per suo conto, effettuate, secondo modalità stabilite con decreto del Ministro dell'Economia e delle Finanze, nei confronti delle Amministrazioni Pubbliche e dei soggetti della cooperazione allo sviluppo iscritti nell'elenco di cui all'art. 26 co. 3 della L. 11.8.2014 n. 125, in attuazione di finalità umanitarie, comprese quelle dirette a realizzare programmi di cooperazione allo sviluppo. |

Art. 8 co. 1 lett. b-bis) del DPR 633/72 |

N3.1 |

|

Cessioni di beni estratti da un deposito IVA con trasporto o spedizione fuori del territorio della Comunità europea. |

Art. 50-bis co. 4 lett. g) del DL 331/93 |

N3.1 |

|

Cessioni intra UE (cessioni di beni a titolo oneroso trasportati o spediti nel territorio di altro Stato membro, ecc.). |

Art. 41 del DL 331/93 |

N3.2 |

|

Cessione di beni effettuate nei confronti di cessionari, se i beni sono trasportati o spediti in altro Stato membro a cura o a nome del cedente anche per incarico dei propri cessionari. |

Art. 58 del DL 331/93 |

N3.2 |

|

Cessioni intracomunitarie di beni estratti da un deposito IVA con spedizione in un altro Stato membro della Comunità europea, salvo che si tratti di cessioni intracomunitarie soggette ad imposta nel territorio dello Stato. |

Art. 50-bis co. 4 lett. f) del DL 331/93 |

N3.2 |

|

Operazioni con la Repubblica di San Marino. |

Art. 71 del DPR 633/72 |

N3.3 |

|

Operazioni assimilate alle esportazioni (cessioni di navi adibite alla navigazione in alto mare, cessioni di aeromobili e satelliti ad organi dello Stato, ecc.). |

Art. 8-bis del DPR 633/72 |

N3.4 |

|

Servizi internazionali o connessi agli scambi internazionali (trasporti di persone eseguiti in parte nel territorio dello Stato e in parte in territorio estero in dipendenza di un unico contratto, trasporti relativi a beni in esportazione, noleggi e locazioni di navi, ecc.). |

Art. 9 del DPR 633/72 |

N3.4 |

|

Cessioni di beni e prestazione di servizi effettuate nei confronti delle sedi e dei rappresentanti diplomatici e consolari, nei confronti dei comandi militari degli Stati membri, ecc. |

Art. 72 del DPR 633/72 |

N3.4 |

|

Cessioni, anche tramite commissionari, di beni diversi dai fabbricati e dalle aree edificabili, e prestazioni di servizi rese a soggetti che, avendo effettuato cessioni all'esportazione od operazioni intracomunitarie, si avvalgono della facoltà di acquistare, anche tramite commissionari, o importare beni e servizi senza pagamento dell'imposta (dietro presentazione di dichiarazione di intento). |

Art. 8 co. 1 lett. c) e co. 2 del DPR 633/72 |

N3.5 |

|

Cessione di beni eseguite mediante introduzione in un deposito IVA. |

Art. 50-bis co. 4 lett. c) del DL 331/93 |

N3.6 |

|

Cessioni di beni e prestazioni di servizi aventi ad oggetto beni custoditi in un deposito IVA. |

Art. 50-bis co. 4 lett. e) del DL 331/93 |

N3.6 |

|

Trasferimenti di beni da un deposito IVA all'altro. |

Art. 50-bis co. 4 lett. i) del DL 331/93 |

N3.6 |

|

Prestazioni di servizi rese fuori dall'UE da agenzie di viaggio e turismo (DM 30.3.99 n. 340). |

Art. 74-ter del DPR 633/72 |

N3.6 |

Nonostante, l'introduzione dell'obbligo di fatturazione elettronica attiva, permane l'obbligo di inviare al cliente estero il formato cartaceo del documento.

Fatture passive da soggetti non residenti

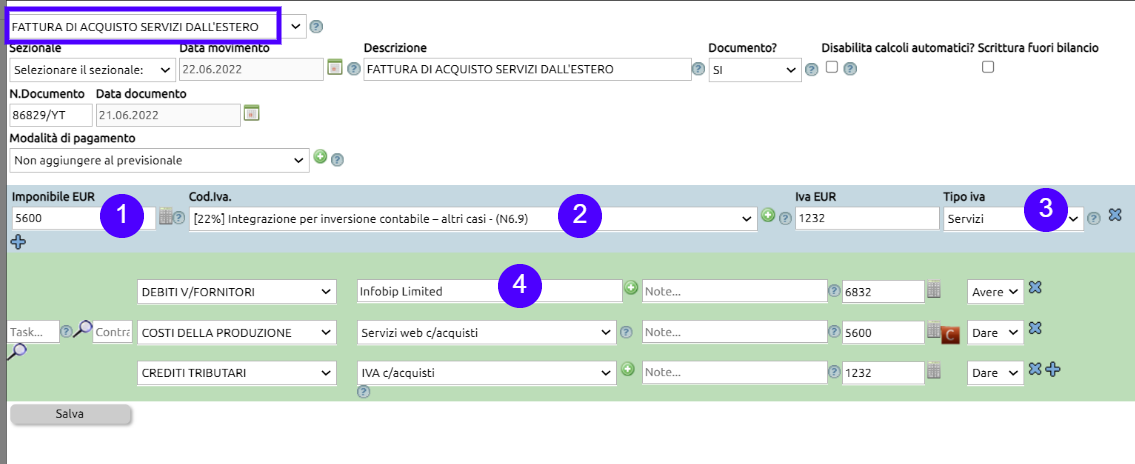

Per quanto riguarda le operazioni passive, il soggetto residente o stabilito in Italia che riceve la fattura cartacea dal fornitore estero, dovrà redigere in primanota una scrittura con una delle apposite causali "Fattura acquisto servizi da estero" oppure "Fattura acquisto Beni ex art 17" oppure "Fattura acquisto beni intraUE".

Indicare nelle righe dell'imponibile (1) l'importo della fattura e selezionare dal campo delle aliquote iva (2) l'aliquota al 22% che reca l'etichetta "Integrazione per inversione contabile - altri casi (N6.9)" specificare nel campo (3) se si tratta di acquisto servizi o beni ed infine indicare il nominativo del cedente estero (4).

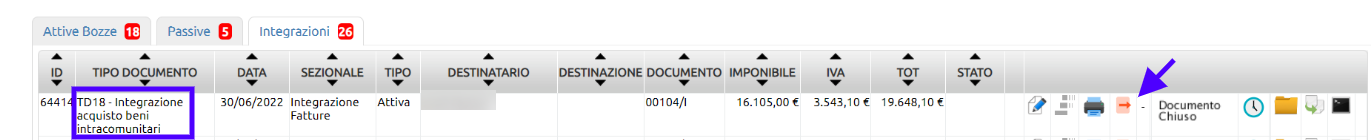

Al salvataggio Uno Erp genererà automaticamente una Integrazione con la codifica (TD) coerente con il tipo di registrazione effettuata in primanota. Troverete il documento in in Contabilità > Fatturazione B2B nella apposita tabella Integrazioni.

Sarà sufficiente cliccare sull'icona dell'invio per comunicare l'operazione all'agenzia delle entrate.

I tempi:

il soggetto residente o stabilito in Italia che riceve la fattura cartacea dal fornitore estero, dovrà generare una fattura elettronica in formato XML entro il giorno 15 del mese successivo a quello del ricevimento del documento comprovante l'operazione o di effettuazione dell'operazione stessa.

Se il tempo tra la data di creazione della Integrazione e la spedizione allo Sdi supera i 12 giorni, Uno Erp avviserà comunque che si stanno superando i termini consentiti. Se si sta spedendo entro il giorno 15 del mese successivo si può forzare l'invio in quanto non si incorre in sanzione.

Si specifica che tutte le fatture elettroniche dovranno essere espresse in EURO, così come dettato dall'art. 21, comma 2, lettera l) del DPR 633/1972, ricordando di indicare nel campo "Divisa" 2.1.1.2 la dicitura "EUR". In caso di fattura ricevuta in valuta Estera, sarà quindi opportuno convertire l'importo dell'operazione in euro alla data di effettuazione della stessa o, in mancanza, alla data della fattura ricevuta.

Il decreto

Il DL n 73/2022 DL Semplificazioni fiscali, pubblicato nella Gazzetta Ufficiale n. 143 del 21.06.2022, interviene su vari ambiti con intento di razionalizzare l'ordinamento in particolare a livello fiscale.

Come data di avvio delle nuove modalità di comunicazione dei dati delle operazioni attive e passive con l'estero, il primo luglio 2022 ed è stato ufficializzato che non ci sarà nessuna proroga rispetto alla decorrenza scelta.

La fatturazione estera

Saranno coinvolti nei cambiamenti previsti dal decreto, oltre i normali soggetti obbligati alla fatturazione elettronica italiana ed estera, tutti i contribuenti forfettari, in regime di vantaggio e le ASD (Associazioni Sportive Dilettantistiche) con ricavi o compensi dichiarati nel 2021 in misura superiore ai 25.000,00€.

Secondo l'ultimo aggiornamento dell'articolo 1, comma 3-bis del decreto legislativo numero 127 del 2015, saranno invece esclusi dall'adempimento comunicativo i soggetti le cui operazioni fuori campo IVA avranno un valore sino a 5.000 euro per singola operazione. Si tratta di fatto di tutte quelle operazioni non rilevanti territorialmente in Italia, e cioè di acquisti di beni e prestazioni di servizi da un fornitore estero non identificato a fini IVA e che, di conseguenza, non determinano la necessità di adempiere all'obbligo di integrazione del documento passivo ricevuto o di emissione di una autofattura.

Per effetto della modifica legislativa i dati relativi alle operazioni di cessione di beni e di prestazione di servizi effettuate e ricevute verso e da soggetti non stabiliti nel territorio dello Stato dovranno essere trasmessi telematicamente all'Agenzia delle entrate dai soggetti passivi tranne nelle seguenti ipotesi:

- operazioni documentate da bollette doganali;

- operazioni documentate da emissione o ricezione di fatture elettroniche;

- operazioni, purché di importo singolarmente non superiore ad euro cinquemila, relative ad acquisti di beni e servizi non rilevanti territorialmente ai fini IVA in Italia.

La trasmissione telematica sarà effettuata trimestralmente entro e non oltre la fine del mese successivo al trimestre di riferimento.

Decorrenza delle sanzioni

L'altra novità, sempre con riguardo alle operazioni effettuate dal primo luglio 2022, interessa il nuovo trattamento sanzionatorio in caso di omessa o errata trasmissione delle fatture relative alle operazioni transfrontaliere.

Si tratta della sanzione amministrativa pari a 2 euro per ciascuna fattura, entro il limite massimo di 400 euro mensili, riducibili alla metà in caso di trasmissione entro i quindici giorni successivi alle scadenze predefinite.